会社の資金が枯渇してしまえば、どんなに利益が出ていようと会社は倒産してしまう。中小企業の場合、会社のお金が足りなくなるとオーナー社長がお金を補填したり、借入金の連帯保証に社長さんが入っていたりすることが殆ど。そのため会社の倒産は社長の破産へと直結することも多く、資金管理はとても重要なのだ。

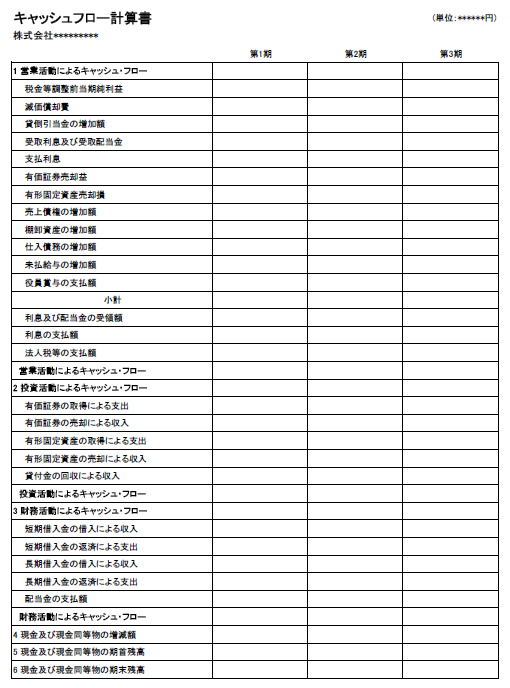

財務会計で計算される利益は、一定期間の損益を正しく表示するという期間損益計算の考え方から、実際に入金がなくても売上が計上されている。まだ支払っていない費用も、計上されたうえで計算されているのだ。そのためいくら利益が出ていたとしても、その裏付けとなる資金が会社にあるとは限らない。すると最悪の場合、「黒字倒産」ということが起きる。この欠点を補うために、過去における一定期間の資金の動きを表示するのがキャッシュフロー計算書なのだ。

キャッシュフロー計算書には、以下3つの区分がある。

・営業活動キャッシュフロー

・投資活動キャッシュフロー

・財務活動キャッシュフロー

どの活動で資金を生み出し、どの活動が資金を減らしているのか。キャッシュフロー計算書ではこのことを理解することができ、どのような活動の結果として期末の現金預金があるのかが分かるのである。

各区分に表示されている項目をくわしく見てみると、どんなことをすれば資金が増えるのか、あるいは反対に資金が減るのかが分かる。ちなみに中小企業の場合は、キャッシュフロー計算書の作成は義務付けられていない。しかし資金を効率よく増やしていきたいのであれば、作成していくと良いだろう。最近の会計ソフトでは、事前に設定をしておくだけで簡単にキャッシュフロー計算書が作成できる製品もある。

また将来の資金の増減を管理したい場合は、「資金繰り表」というものを作成していく。特に将来の資金不足が予想されている場合は日毎に入金・出金の予定を立てて、毎日の預金残高まで予測していくのだ。健全な経営を続けるためには、こうした早めの対策が重要なのである。

・キャッシュフロー計算書のサンプル