ドリームゲート認定アドバイザーの田中琢郎です。10,000社以上の経営者の融資や、事業資金調達の相談対応実績を持つ株式会社ファイナンスアイの創業者でもあります。2014年から株式会社ファイナンスアイを創業し、日本全国の起業家・中小企業の経営者・個人事業主の皆様にファイナンスという強力な武器を提供しています。

10,000社以上の起業家や経営者を支援してきたなかには、事業承継やM&Aというスキームを活用したものもあります。経営者の高齢化に伴い、中小企業の間でも事業承継やM&Aが活発になってきています。すでに経済が成熟した日本市場において、ゼロイチの起業で成功し生存し続けるのは厳しい部分もあります。それならばと、すでに経営基盤があるものを事業承継やM&Aで起業した方が、成功する確率が上がります。

今回は、M&Aによる起業を検討される際に参考になる情報や成功事例をお伝えしていきます。

- 目次 -

起業家・経営者のイグジット3選

創業をこれからおこなう方にぜひ考えていただきたいことは、出口つまりイグジットです。

ビジネスはまさに生き物と同じで、生まれ、成長し、死んでいきます。

企業によっては100年以上続く会社ももちろんありますが、これは出口を企業の継続に定め施策を実行しています。

実はこの出口をどのようにするかによって、企業の経営方針が大きく変わります。当然、最初に決めたことがそのまま実現しないケースもあると思いますが、実は創業時がもっとも、出口戦略を描きやすいタイミングです。(実業がはじまると何かと忙しく日々の仕事に忙殺されます)

今回は、創業した後の出口についてお話していきたいと思います。

①生涯現役

創業者の体の動く限り、事業を行っていくというイメージがありますが、生涯現役とはそのような精神的なものだけで実行できるわけではありません。現在、AIの登場等によりビジネスの現場は日々大きく変わっており、またIT分野の発展に伴い、モノが売れるプロセスも大きく変わっております。このような中で、創業し20年以上ビジネスの最前線に立ち続けるには相応の勉強や、新しい事柄を学ぶ組織が必要となります。

もし、ビジネスの生き死にを自分自身に重ねて考えるのであれば、自分一人で事業を行うことを原則とし、事業拡大を望まない方が良いでしょう。

②IPO・上場

この記事を執筆している時点では、東京証券取引所の日経平均株価が過去最高を更新しております。しかしこれからIPOを目指す会社にとっては、既往のビジネスの商圏に残されている部分はなく、今後、技術革新等で新たに生じる商圏の中で、イニシアティブを握ることがIPOに必要な前提となるでしょう。このような意味では、IPOを達成できる業種は限定されており、またイニシアティブを握るためのスピード感が必要です。

また、IPOを達成したとしても、全てが良くなる、成長や継続性が保証されるわけではありません。逆に開示ルールが経営の支障になることや、上場コスト面の観点から非上場化の選択を取る会社もあります。

③M&A・事業承継

IPO・上場を目指すことが困難となる半面、M&A仲介マッチングプラットフォームの出現、成長により、M&Aは上場会社やそれに準ずる会社だけのものではなく、中小企業やこれから創業を検討する方も利用できる環境になっています。今後もこの傾向は継続していくでしょう。

自身の育てた事業を売却して売却益を獲得するという選択肢は、今後創業を目指す経営者の出口のビジョンとして最も有力な選択肢になっていくと考えております。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

M&A売却のイグジットを狙うなら創業時から事業計画を練る

いまM&Aによる事業売却を検討する場合、より効率的に事業を成長させ、より早く事業を売却しリタイアしたり、他の事業を行いたいという方もいらっしゃると思います。

そのような方は、創業時から計画的に経営を行っていく必要があります。

創業する事業を『商品』として捉える

まず、早期の事業売却を目指す場合、経営のマインドとして事業自体を商品化するという考え方を持つことが重要です。ここでいう事業自体とは決算書を指します。事業売却を行う際、経営者のこだわり抜いた手法やサービスがもっとも重視される評価ポイントになることはありません。どのような資産を持ち、どの程度の収益性があるのかが重要なポイントになります。そのため、経営者は事業を商品とする=決算書を作るというマインドを持つ必要があります。

創業する事業の売却価値を最大化する計画を練る

上記の経営マインドを持つと、次に必要な事項は計画です。いつ頃、いくらで売却を行うのか?を事業計画に落とし込み、創業から逆算して計画を作成しなければなりません。

もちろん、計画は絵にかいた餅ですが、事業を進めて行くなかで何度も修正を行っていくうちに、その計画は徐々に実現性を帯びた内容に変わっていきます。

リスクヘッジは事業成長を阻害させない

事業成長とは投資です。投資を行わないと成長はあり得ません。また、投資は利益のストックや借入にて行います。もし経営者が過度なリスクヘッジを行ってしまうと、投資の機会や時期を失ってしまいます。経営者は投資とリスクヘッジのバランスを十分検討し、経営を行う必要があります。

創業時点から出口を選択すること=ゴールを明確化ができる経営環境は、経営者にとって非常に恵まれている環境であると考えます。創業前にしっかり、自分自身の行いたいゴールを検討してください。

創業する事業を商品化する事業計画の立案

最初から売却を狙った創業を行うことは可能でしょうか。これは可能です。むしろ、創業をしてしまうと自身が行う事業に縛られる部分が出てくるので、創業前こそしっかり売却を狙った創業を検討できると考えます。

需要が見込まれる市場調査がファーストステップ

まず、事業は内容もさることながら、売上を獲得することが最も重要なポイントです。そのため、自身が行おうとしている事業にどの程度のターゲットが存在するのか?ターゲットにニーズが見込まれるのか?ターゲットの今後の増減はあるのか?等々の市場調査をしっかり行う必要があります。

市場や消費者から需要が見込まれるビジネスモデルを構想

市場調査を完了させると、ある程度、ターゲットやニーズ等の情報が手に入ります。その情報に基づき、具体的なサービス内容や価格、提供方法、販売手法、仕入れ先、協力会社等々を含めたビジネスモデルを構想します。

このプロセスにおいてSWOT分析等を取り入れ、より多方面からの検討をおこなうとビジネスモデルとしての精度が向上します。

事業計画の素案を作成し実現可能性を探る

ビジネスモデルの構想が完了すると、損益計画への落とし込みをおこないます。売上、原価、経費、営業利益等々が事業開始からどのように推移していくのかというプランニングです。また同時に投資計画も落とし込みをすることも重要です。事業開始に必要な投資、事業を運営するために必要な投資、事業を成長させるために必要な投資など、投資にも様々な内容がありますので、しっかり検討する必要があります。最後に投資計画と損益計画を連動させ、事業計画とします。

譲渡価格が向上する事業計画にブラッシュアップ

上記で作成した事業計画はおよそ1年程度のものになると思います。ここからは、複数年の計画を作成します。まず、ゴールの設定を行います。ゴールはいつ、いくらで事業を売却するかです。

この売却価格に即した決算書を作ることがゴールとなりますので、そこから逆算し、各年度における決算予測を作成します。

再現性・客観性評価が向上する事業計画にブラッシュアップ

例えば、売却する事業の売上や利益が十分あっても、創業者がいないと機能しない事業では、買収先がその実績を再現することが困難となり、高い売却を狙うことが難しくなります。(高齢の熟練職人で成り立っている工場の売却が進まないのはこれが理由です)

そのため、事業売却を狙う場合、いつかのタイミングで事業や業務を組織化し、平準化していくことが必要となります。能力の高い経営者は、業務を自身で握る傾向にありますが、売却を前提とする場合、この傾向が売却価格を損なうこととなりますので、ノウハウをいかに組織に落とし込みし、一般社員でも実行可能な業務にするかが重要な要素となります。

事業売却方法や資金調達が多様化する事業計画にブラッシュアップ

事業自体を商品化していくのであれば、まず株式化会社を設立すべきでしょう。個人事業主や合同会社では事業の所有と経営の分離が不十分です。また、株式会社では増資という資金調達手法を利用できることも強みのひとつとなります。なお、事業成長のプロセスにおいて、一部売却をおこなえる組織作り(部門、子会社等)をとっていくことも重要なポイントです。たとえば、複数の事業をひとまとめにしてしまうと各々の事業価値が見えづらくなり、思ったような事業価値がつかないことがあります。そうすると、事業の全体最適化の観点から一部事業を売却するという選択肢が取れなくなってしまいます。

事業を商品と見立てた場合、商品の中身は決算書になります。つまり、決算書は納税のためのみに作成するものではなくなりますし、過度な節税は事業価値を失わせます。事業を売却したい経営者はこの決算書について深く学ぶ必要があります。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

起業時の創業融資からデットファイナンス一択がお勧め

創業から、事業売却でのゴールを設計する場合、資金調達はデットファイナンス一択です。その理由を見ていきましょう。

デットファイナンスとは

デットファイナンスの「デット」とは、「借金・負債」を意味します。デットファイナンスの代表格は金融機関からの融資となりますが、借りた資金はいずれ返さなければならない調達方法となります。

「エクイティ」とは「株式」を意味し、エクイティファイナンスの代表格は第三者割当増資となりますが、この場合、原則として株主に出資金を返す必要はありません。

返済の有無だけを見ると、エクイティファイナンスは資金を無償でもらえるように見えますが、そのような美味しい話はありません。エクイティファイナンスは返済を行う必要がない半面、新たな株主が経営に参画したり、株主の利益が失われる可能性があります。逆に、デットファイナンスはどんなに多額の借入を行っても、契約で定めてある返済を行う限り、資金の貸し手が経営に口を出すことはほとんどありません。デットファイナンスは返済を行わないといけない半面、経営の自治や株主としての利益が守られる調達方法と言えます。

起業してM&Aによる売却をイグジット戦略として想定する場合、創業者以外に株主がいない状態であれば、M&Aの意思決定が容易にできます。もし、エクイティファイナンスで調達していた場合は、他株主の意向に影響を受けるためM&Aが実現できなくなる可能性もあります。

このように経営の舵取りに自由を求めるなら、デットファイナンスは有効な資金調達手法になります。

バブル崩壊後の金融機関の厳しい取り立てなどのイメージからか、融資は怖い・悪いものというイメージが定着していますが、現在は「経営者個人の連帯保証保証を要求しない融資」を金融庁も各金融機関に積極的に推進しています。その分、事業計画の実現可能性や経営者自身の経営能力などをより重視していますので、デットファイナンス(融資)を検討する時は、専門家に相談することをお勧めします。

出資(エクイティ・ファイナンス)はデメリットが多い

出資とは、会社の切り売りです。会社の切り売りとは、会社の所有権や経営権を譲ることです。

このため、事業売却益を最大化するためには自身が可能な限り株式を保有しておく必要があります。

なお、IPOを目指す場合や、新たな市場を構築する等の大規模な投資を計画している場合は、むしろ、出資が必須です。

創業時に利用できるデットファイナンス

創業融資~日本政策金融公庫

日本政策金融公庫の新創業融資制度は、これから起業する人または事業を開始してから2期以内の人を貸付対象とした制度です。新たに事業をはじめるための資金、または事業開始後の設備資金や運転資金として、3000万円を限度に融資を受けられます。

| 対象者の要件 | ・新たに事業をはじめる方または事業開始後税務申告を2期終えていない方 ・創業時において創業資金総額の10分の1以上の自己資金をお持ちの方 ・新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方 |

| 資金の用途 | 設備資金、運転資金 |

| 融資限度の金額 | 3,000万円(うち運転資金1,500万円) |

| 返済期間 | 運転資金7年以内、設備資金20年以内 |

| 利率 | 2.40%~3.70%(令和5年11月1日現在の基準金利) |

| 担保・保証人の有無 | 原則、無担保無保証人 |

創業融資~信用保証協会

地方銀行や信用金庫も保証協会と連携して、創業融資制度を行っております。そのうちの一つ、「創業関連保証」制度について説明します。創業関連保証とは、個人による創業や新たに法人を設立しておこなう事業に必要な資金を調達する際に利用可能な保証制度です。

| 目的 | 創業関連保証とは、個人による創業や新たに法人を設立しておこなう事業に必要な資金を調達する際に利用可能な保証制度、創業融資制度となります。 |

| 対象者 | 次のいずれかに該当する方が対象となります。

・事業を営んでいない個人で、1か月以内(※)に事業を開始する具体的計画がある |

| 保証限度額 | 3,500万円 |

再挑戦支援保証

再挑戦支援保証とは、経営状況の悪化により過去に営んでいた事業を廃止または会社を解散した経験がある方の再挑戦を支援する保証制度です。なお、創業関連保証とは異なり、分社化による創業の場合は利用できません。

それでは「再挑戦支援保証」制度について紹介していきます。

| 対象者 | 経営状況の悪化により過去に営んでいた事業を廃止または法人を解散してから5年未満で、次のいずれかに該当する方が対象となります。・事業を営んでいない個人で、1か月以内(※)に事業を開始する具体的計画がある

・事業を営んでいない個人で、2か月以内(※)に法人を設立し、事業を開始する具体的計画がある |

| 保証限度額 | 3,500万円 |

スタートアップ創出促進保証制度

スタートアップ創出促進保証制度とは、創業関連保証の保証料率(各信用保証協会所定)に0.2%上乗せすることで、経営者が会社の連帯保証人となる必要がない保証制度です。それでは「スタートアップ創出促進保証」制度について紹介していきます。

| 対象者 | 次のいずれかに該当する方が対象となります。

(1)事業を営んでいない個人で、2か月以内(※)に法人を設立し、事業を開始する具体的計画がある |

| 保証限度額 | 3,500万円 |

M&A売却までの追加融資もデットファイナンス・ベンチャーデットの一択

IPOを目指さない出口戦略を描く場合、所有、経営権維持の観点から、出資による調達は得策とは言えません。あくまで、デットファイナンスでの事業成長を目指すやり方が良いと考えます。

なお、出資比率によっては自由に経営判断ができなくなることから、出資の受入れには十分検討が必要になります。資金調達以外の観点、例えば大手企業との業務協定や役員派遣等の業務上の観点から出資を行う場合はこの限りではありません。

ベンチャーデットとは

ベンチャーデットとは、エクイティ(資本)とデット(負債)の双方の性質を備えた金融商品(例:新株予約権付融資)の総称です。

日本政策金融公庫が取り扱いをしている「挑戦支援資本強化特別貸付(資本性ローン)」という商品があります。この「資本性ローン」は特徴的にベンチャーデットになっています。なお、資本性ローンの目的は、長期に渡り投資を継続し続けるビジネスモデルの成立をサポートすることです。

そのため利用できる創業の方は以下の要件を満たす必要があります。

- 技術・ノウハウなどに新規性がみられる方

- 日本ベンチャーキャピタル協会の会員(賛助会員を除く)など、または中小企業基盤整備機構もしくは産業革新投資機構が出資する投資事業有限責任組合から出資を受けている方(見込まれる方を含む)

日本政策金融公庫国民生活事業(資本性ローン)

日本政策金融公庫の資本性ローンは、利用者の規模により、国民生活事業と中小企業事業と取り扱いする部署が異なります。国民生活事業における資本性ローンについて見ていきましょう。

目的

資本性ローンの資金供給を通じて、スタートアップや新事業展開・海外展開・事業再生等に取り組む方の財務体質強化や、ベンチャーキャピタル・民間金融機関などからの資金調達の円滑化を支援することを目的としております。

| 対象者 | 次の1および2を満たす法人または個人企業が対象となります。 | |

| 1 融資制度について | 次の(1)から(6)までのいずれかの融資制度の対象となる方

(1)新規開業資金 次のいずれかに限ります(※)。 (2)新事業活動促進資金 (3)海外展開・事業再編資金 海外直接投資(転貸資金を除く)を行う方に限ります。 (4)事業承継・集約・活性化支援資金 中小企業経営承継円滑化法第12条第1項第1号の規定に基づき認定を受けた中小企業者(同項第1号イに該当する方に限る)の代表者および同法第12条第1項3号の規定に基づき認定を受けた事業を営んでいない個人並びに安定的な経営権の確保等により、事業の承継・集約を行う方が事業を承継・集約される方に対して行う転貸資金を除きます。 (5)企業再建資金 (6)ソーシャルビジネス支援資金 |

|

| 2 その他条件 | 次のすべての要件も満たす方

・地域経済活性化にかかる事業を行うこと。 |

|

| 資金使途 | 該当する融資制度に定める設備資金および運転資金 |

| 融資限度額 | 7,200万円(別枠) |

| ご返済期間 | 5年1ヵ月以上20年以内 |

| 担保・保証人 | 無担保・無保証人 |

| その他 | ・本制度による債務については、金融機関の資産査定上、自己資本とみなすことができます。 ・本制度による債務については、法的倒産手続きの開始決定が裁判所によってなされた場合、すべての債務(償還順位が同等以下とされているものを除く)に償還順位が劣後します。 |

| 融資条件など | ・ご利用の際には公庫に事業計画書をご提出いただきます。 ・完済まで、四半期ごとの経営状況の報告等を含む特約を結んでいただきます。 ・民間金融機関からの支援を受けて事業計画書を策定していること。 |

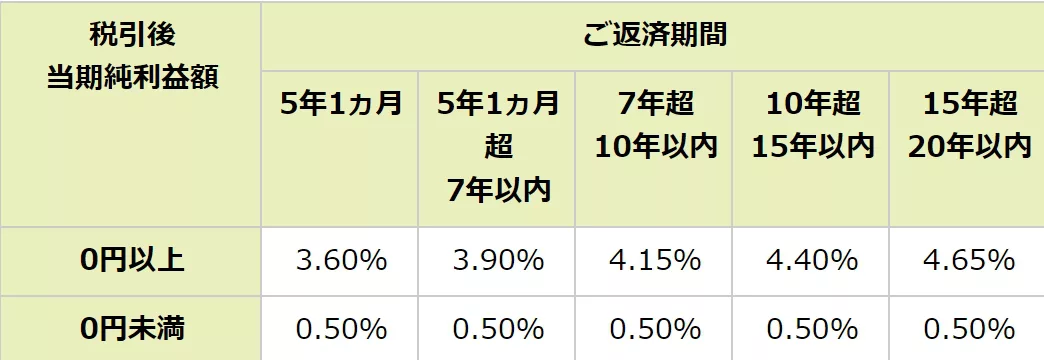

利率(年)

ご融資後1年ごとに、直近の業績に応じて、ご返済期間ごとに次の2区分の利率が適用されます。

次のすべてに該当する方については、ご融資後3年間の利率は0.50%となります。

- 民間金融機関からの支援を受けて事業計画書を策定されていること

- 事業計画上必要となる資金から自己資金による調達額を控除した額のうち、事業計画書の策定支援を実施した民間金融機関(以下「支援金融機関」といいます。)によるご融資額が、原則として2分の1超となっていること

- ご融資後3年間、支援金融機関に対して事業計画書の進捗状況を報告するとともに、支援金融機関からの経営指導を受けられること

ベンチャーデットは、新たな市場の開拓を目指し、投資を繰り返すベンチャー企業にとって非常に使い勝手のよい融資制度です。様々な利用条件はありますが、積極的に検討していくのが良いと思います。逆に、ベンチャー企業でもビジネスにおける収益化が早期に行われる場合、利息が高くなりますので、このようなビジネスモデルの場合は、一般的な融資の方が望ましいと思われます。

創業融資の事例

ここでは私がサポートした会社様のなかから創業融資を活用し、成長した事例をお話します。

A社は鮮魚卸事業を創業し、3年間に4回の資金調達を成功させ、規模を拡大させました。

卸売事業は、基本的に利幅は少ないことから、売上の規模を獲得するための運転資金は融資による資金調達が必要となります。

A社は4度の資金調達を成功させた結果、3期において売上3億円超を達成し、現在も順調に事業拡大をおこなっています。

創業期における成長投資を自己資金のみで行うことは困難です。創業期こそ積極的融資を利用し、早急に事業基盤の確立を目指すことが、事業の継続性にも繋がると考えられます。

よくある質問

自己資金がなくても創業融資を借りて起業できますか?

「自己資金なし」で融資を受けるには、日本政策金融公庫が定める条件を満たすことと、そのうえで精緻かつ具体的な創業計画書(事業計画書)を作成する必要があります。とくにこの「具体的」という部分の説明がなかなか苦労します。じっさいには、これから開業する事業で「自己資金なしでも、この事業は必ず返済することができる」と日本政策金融公庫を納得させなければ、融資を受けることはできません。そのため、自己資金なしでの融資成功は非常にハードルの高いものになります。

最低いくらくらいの自己資金があれば成功確率は高まりますか?

希望する融資金額の1/3程度を自己資金として準備しておくのが一般的といわれています。この水準以上の自己資金を準備すれば成功確率は高まります。

スモールM&Aなどで起業する場合も創業融資を受けられますか?

受けることはできます。ただし、買収先の内容により大きく融資の成功率は変動しますので、買収先を決定する前に専門家へ相談することが望ましいです。

自己資金はある程度あります。融資は最初から受けるのが良いですか?

はい。融資を積極的に利用することをおすすめします。事業の成長は投資の金額により決定されます。特に創業期においては、事業が安定する(売上が安定的する)までは積極的に投資を行うことが重要です。事業の安定までに必要な投資全てを自己資金で賄える場合、融資は不要となりますが、そのようなケースはあまりありません。

融資を受けるのは悪いイメージがありますが、融資を受けるのは経営者として良い事なのですか?

融資とは、将来の利益を前借することと同じ意味です。つまり、融資を受けられることは金融機関が将来利益を生み出せると考えているということです。また、利益は投資を行わず生み出すことはできません。このようなことから、金融機関から信用を受け、利益を生み出すことが融資ということになりますので、融資を受けることは経営者にとって大きなチャンスと言えると思います。

起業時からM&A売却を狙って創業融資を受けるなら専門家に

創業当初から、事業の売却を狙う場合は計画性が必要となります。なぜなら、事業売却における評価は決算書で決定されるからです。そのため、事業売却を狙う経営者にとっては、売却価値を高く評価される決算書を如何に作っていくかということが重要になるでしょう。したがって、決算をどのように作っていくかを事業計画を作成し、可視化し、管理していくことが必要となるのです。後先を考えない経営判断は、決算書の内容を悪化させることになり、場合によっては売却価格がつかない内容となるケースもあります。そのため、創業当初から専門家を経営メンバーに入れ、会計・財務・ファイナンスの知識を補う必要があると思われます。

現在、M&A市場はM&A仲介サイトの出現により、大手企業のものだけではなくなっています。ただ、そのサイトに掲載されている多くの事業は、「やむなく売却する」、「借入を返済するために売却する」等の後ろ向き案件や、一攫千金を狙った合理性のない割高案件が多くを占めています。そのような中、売却に向け計画的に成長させた事業を適正価格で売却する案件があれば、多くの買収希望者から問い合わせが入ることになるでしょう。

執筆者プロフィール:

ドリームゲートアドバイザー 田中 琢郎

(たなか たくろう) /株式会社ファイナンスアイ

「まずは私に相談してください」を合言葉に、無料メール相談はもちろん、電話・LINEで無料相談を受け付け、困った経営者に寄り添う資金調達の専門家です。落ち着いたお人柄で親身に話を聞いてくださいます。資金繰り・創業融資で困ったらまずは田中アドバイザーへ。

この著者の記事を見る

- 2024年6月17日 創業融資の申し込みはいつまで?最適なタイミングと審査通過のポイントを解説

- 2024年6月17日 ブラックリストでも創業融資は受けられる?確認方法と対策を徹底解説

- 2024年3月14日 起業してM&A売却のイグジットを狙うなら創業融資とベンチャーデットの2択

- 2024年3月4日 創業融資はどこに相談する?創業サポートの相談窓口もあわせて紹介

- 2024年3月4日 返済不要な創業融資はない?!返済不要な資金調達方法や公的融資を紹介

- 2023年12月25日 日本政策金融公庫の審査落ちをする人の6つの原因と成功のポイント

- 2023年12月22日 起業時に使える創業融資とは?審査ポイントなどを専門家が徹底解説

- 2023年12月14日 自己資金200万円から年商1億円!創業融資を活用したスモールM&A

- 2023年10月16日 創業融資における信用保証協会の役割とは?|資金調達のプロが公庫と徹底比較

- 2023年10月6日 信用保証協会付融資の審査に落ちる人の7つの特徴