今回、より多くの起業家を支援すべく、40万人以上の起業をサポートしているドリームゲートが、法人住民税の均等割と法人税割のちがいや計算方法、注意点などを解説します。

支払う税金額やタイミングがわかるきっかけになり、不安を解消して事業に集中できるようになるので、ぜひじっくりと参考にしてください。

- 目次 -

法人ならではの税金の種類を紹介

本記事では法人住民税をメインに解説していきますが、まずは法人ならではの税金をざっくりと紹介していきます。法人住民税以外にも法人が支払う税金は多数あり、支払う税額を知るには、すべての税金について知るべきだからです。具体的に紹介する税金は以下のとおりです。

- 法人税

- 法人住民税

- 法人事業税

- その他(消費税など)

それぞれの税金について、かんたんに解説していきましょう。

法人税

法人税は、主に事業所得に対して、国がかける税金です。個人事業で得た所得にかかる所得税の法人版と考えるとよいでしょう。ちなみに法人税にも種類があり、具体的には以下の3種類です。

- 事業所得への法人税:前年度の所得にかかる税金

- 連結事業所得への法人税:グループ企業全体で法人税を申告する場合に適用する税金

- 単色年金などの積立金への法人税:信託会社や保険会社などに課せられる税金

上記いずれかの区分で、売上から経費をひいた金額に対して、法人税が発生します。

なお、本記事ではくわしく解説しませんが、法人税にはお得な制度が多数あります。たとえば、9年間分の損金を利益の出た年度の損金にしたり、損金をくりこさずに前年黒字で納付した税金を繰戻還付したりといった制度です。法人税は複雑なので、くわしく知りたい場合は、税理士やコンサルタントに相談するとよいでしょう。

法人住民税

法人住民税は、地方公共団体に支払う税金です。事業所のある地方自治体の公共サービスを利用していることを理由に課せられます。法人住民税については、この記事でくわしく解説します。

法人事業税

法人事業税は、法人の所得に対して、地方公共団体が課す税金です。事業をするにあたって利用している道路や公共サービスに対してかけられています。法人の所得が赤字の場合は、納付の義務がなくなります。

その他(消費税など)

法人に課せられる代表的な税金は、先に紹介した法人税と法人住民税、法人事業税ですが、他にも税金は複数あります。具体例としては、以下があげられます。

- 消費税

- 地方消費税

- 固定資産税

- 償却資産税

消費税などは、免税や還付金を受けられ、自社に資金をより多く残せる可能性があります。事前知識を得ておくのは重要といえるので、くわしくまとめた記事を読んだり、専門家にアドバイスをきいたりしてみてください。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

法人住民税の「均等割」と「法人税割」のちがい

一口に法人住民税といっても、実は均等割と法人税割という2つの区分にわけられていますが、そのちがいを理解しておくのは重要です。なぜなら、それぞれ金額がちがい、赤字でも払わなければならない区分もあるからです。

均等割とは事業所にかけられる住民税

法人住民税の均等割とは、各市町村におかれている事業所に対してかせられる税金です。個人にかせられる住民税と同じく、ゴミの収集といった行政サービスに対しての課税なので、赤字でも支払わなければいけない税金です。

くわしくは後で解説しますが、利益に応じた金額は変わらず、従業員数や資本金などに応じて数万円が課せられます。

独身寮や社宅といった従業員のための施設には課税されません。法人住民税が課せられる根拠は、事業に利用されているオフィスや設備のある地域で発生する公共サービスなどの利用です。したがって、事業と関係のない従業員の生活や慰労などは、法人住民税の対象外になるケースが出てくるわけです。事業所のある自治体のホームページなどで確認してみてください。

法人税割とは

法人税割とは、法人税の額面をもとにして算出されて、地方自治体におさめる地方税です。法人税は国税で、地方自治体も売上に応じた税金をおさめる必要があるというわけです。

金額については後でくわしく解説しますが、各地方自治体によって税率がことなります。そして、法人住民税の均等割との大きなちがいは、赤字だと支払いの義務がなくなることです。支払い義務がなくなる根拠は、法人税割の計算方法を知れば明確にわかります。では法人住民税の金額の決まり方を解説していきましょう。

法人住民税の金額の決まり方

均等割、法人税割の順番で金額の決まり方を解説していきます。

均等割の金額は「地域名 均等割」で調べる

均等割の金額は、「(事業所のある)地域名 均等割」で検索し、各市町村のホームページなどで公表されている資料を確認するのが基本です。というのも法人住民税は地方税なので、各自治体で金額の決まり方がことなるからです。事業所をひっこした場合などは、「地域名 均等割」で検索し、あらためて均等割の金額を確認しましょう。

たとえば東京都内の場合は、下のような表が用意されています。

上図の東京都の例のように、基本的に法人の区分や資本金、従業員数などから税額が定められています。つまり自社が赤字だろうと、数万円の税金は必ず支払わないといけないわけです。

なお、あくまでも1つの目安ではありますが、支払いのタイミングは、基本的に事業年度終了日の翌日から2ヵ月以内です。自社の利益が赤字でも支払わなければいけないので、自社の資金繰りが厳しい場合でも、均等割の金額は確保できるようにしておきましょう。

法人税割の金額

均等割とことなり、法人税割は計算で金額が決められます。具体的な計算式は以下のとおりです。

法人税割=法人税額×住民税率

法人税額と住民税率のかけ算になっているため、自社の利益が赤字であれば、法人税割は発生しません。なぜなら、国税である法人税が0になるからです。

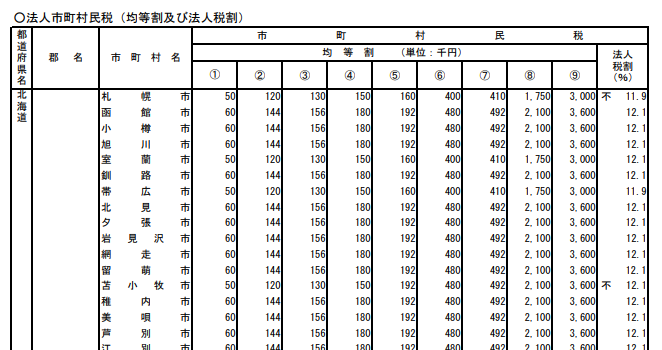

なお、法人税割の住民税率は、総務省のホームページで年度ごとにすべての地方自治体の税率が公開されています。参考までに令和元年の税率は下図のとおりです。

*引用元:「令和元年度法人住民税・法人事業税税率一覧表」│総務省

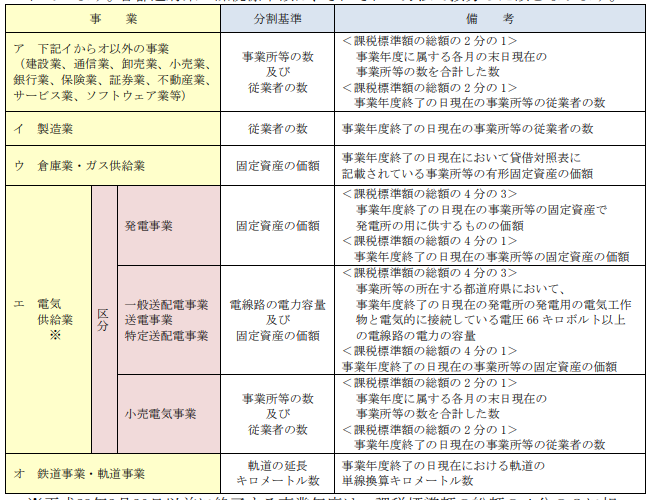

上図のとおり、各地自体で税率がことなります。2つ以上の市町村に事業所がある場合は、別に定められている分割基準にしたがって、法人税割が決まります。分割基準は各地方自治体でことなり、按分されるのでホームページなどで確認が必要です。

分割基準のイメージをつかむために、具体例を紹介しましょう。下図は、2017年に公表された東京都の分割基準です。

*引用元:「分割基準のガイドブック」│東京都主税局

事業の種類で区分されており、事業所の数と従業員の人数などで分割基準が定められているのがわかります。

地方法人税の税率は令和元年に改正されているので注意

地方法人税の税率は、実は令和元年10月1日に改正されています。古い情報には注意しましょう。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

均等割の注意点3つ

すでに軽く紹介しているものもありますが、均等割の注意点をまとめて解説していきます。具体的には、以下の3つです。

- 資本金の額で均等割の金額が変わる

- 所得がなくても発生する

- 非課税になる場合もある

それぞれ具体的に見ていきましょう。

資本金の額で均等割の金額が変わる

多くの場合、資本金が大きくなるにつれて均等割の金額もあがります。資本金が1,000万円以下だと、消費税の免税事業者になれるメリットもあるので、はじめは1,000万円以下の資本金にするのがおすすめです。

ちなみに、税務報告が事業年度の末日なので、資本金額も事業年度の末日で判断されます。

所得がなくても発生する

均等割は、利益に関係なく事業所に対してかけられるので、休眠会社やペーパーカンパニーにも発生します。ただし、自治体によっては休業や自己破綻を申請することで免除になるケースもあるので、支払いが厳しい場合は確認してみるとよいでしょう。

非課税になる場合もある

収益を目的としない公益法人やNPO法人などは非課税になる場合もあります。非課税になるケースも各地方自治体の公式見解を確認しましょう。