こんにちは。8,000社以上の経営者の融資や事業資金の資金調達の相談に対応している株式会社ファイナンスアイ、ドリームゲート認定アドバイザーの田中琢郎です。2014年から株式会社ファイナンスアイを創業し、日本全国の起業家・中小企業の経営者・個人事業主の皆様にファイナンスという強力な武器を提供するため、日本政策金融公庫や信用保証協会の創業融資から信用金庫や銀行のプロパー融資まで、主に融資によるデットファイナンスの活用を支援しています。現在も毎月100件以上の融資などの相談に対応しています。

創業する際に多くの起業家が資金調達として活用するのは、日本政策金融公庫の創業融資になります。創業融資の申し込み時には、創業計画書(事業計画書)等の融資の審査を進めるための必要書類の提出が求められます。創業融資の審査には、自己資金や経験なども重要ですが、そもそも申し込み時に必要書類が揃っていないと審査ができません。書類審査後の融資の面談で十分にプレゼンするためにも、まずは創業融資の必要書類を確認して、融資の審査を成功させる可能性を高めましょう。

今回は、融資の審査を成功させる可能性を少しでも高めるためにも、必要書類を抜け漏れなく準備して挑戦していただくために、書類作成のポイントなども踏まえてお伝えします。

- 目次 -

日本政策金融公庫の創業融資とは

日本政策金融公庫の創業融資とはどのような融資制度なのでしょうか。今回は日本政策金融公庫の創業者向け融資制度のひとつである「新創業融資制度」についてご説明させて頂きます。

国が発展し続けるためには、大企業だけでなく中小企業や個人で起業する人が増加して、経済が持続的に活性化することが不可欠です。

しかし、大企業に比べて中小企業や個人での起業は資金調達力に乏しく、貸し倒れのリスクもあることなどから、民間の金融機関からの融資が受けられないケースもあることから、これから起業しようとする人や起業して間もない人たちを積極的にサポートするために政府系金融機関である日本政策金融公庫が設けたのが新創業融資制度です。

新創業融資制度を利用するためには、所定の条件を満たしたうえで、審査に合格しなければなりません。条件は次のとおりです。

- 新たに事業を始める方または事業開始後税務申告を2期終えていない方

- 創業時において創業資金総額の10分の1以上の自己資金をお持ちの方

- 新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方

特に③は非常に重要で、実績がない・もしくは少ない融資希望者が、今後どのようにして利益を出して返済していくのかを具体的に説明し、日本政策金融公庫を納得させる必要があります。

金融機関は、「返済ができなくなる可能性はあるか?」という視点で見ています。創業なのだから、やってみなければ分からない事ではありますが、アナタの事業が成功し返済できるという事を創業計画書(事業計画書)にして客観的に伝えなければいけません。自分の考えている事を、金融機関の目線で書類を作成するのは難しい事です。ドリームゲート認定アドバイザー等の専門家に相談する事をお勧めします。初回面談は無料ですので、ぜひお気軽にお問合せ下さい。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

創業融資を申し込む際の8つの必要書類

創業融資の申し込みに必要な資料は次の8種類です。

- 借入申込書

- 創業計画書

- 履歴事項全部証明書または登記簿謄本

- 運転免許証またはパスポートのコピー

- 設備資金の見積書(設備資金を申し込む場合)

- 不動産の登記簿謄本または登記事項証明書(担保を希望する場合)

- 許認可証のコピー(必要な事業の場合)

- 「都道府県知事の推せん書」または「生活衛生同業組合の振興事業に係る資金証明書」(必要な場合のみ)

各々について説明していきます。

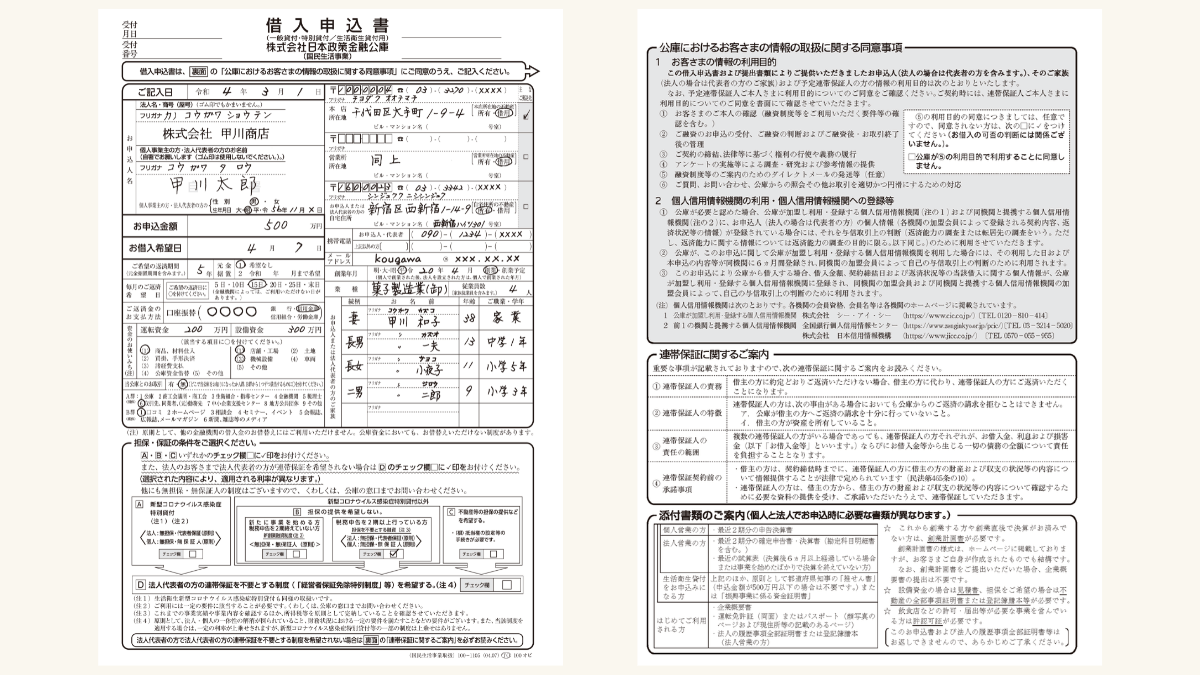

(1)借入申込書

借入申込書は、必要資料のいわば表紙にあたる部分で、申し込み名、住所、金額、資金の使途や融資金の振込口座等を記載する書類です。ホームページや店頭で確認してください。

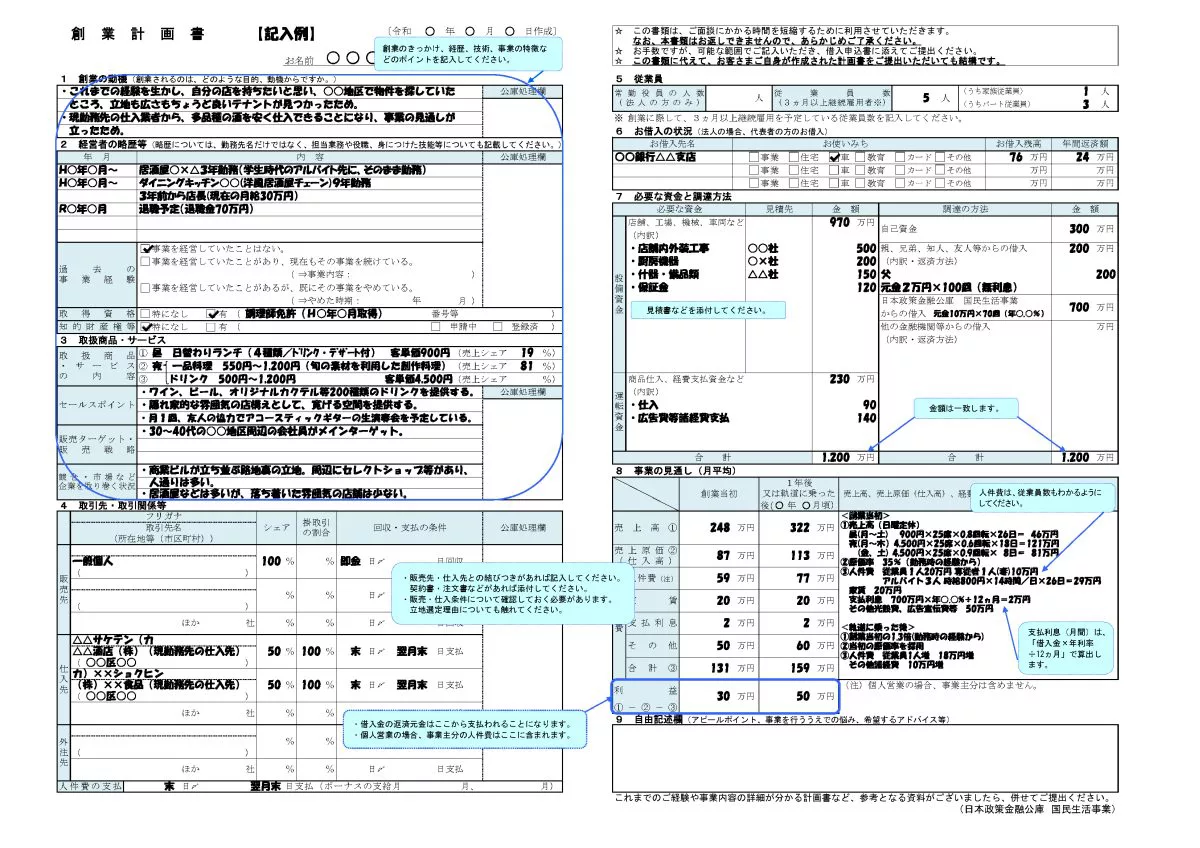

(2)創業計画書

創業計画書は、日本政策金融公庫の所定様式があり、記載する項目は以下8項目です。

- 創業動機

- 代表者の経歴や取得資格

- 取扱商品、サービス

- 取引先、取引先関係等

- 従業員

- 借入の状況

- 必要な資金と調達方法

- 事業の見通し

創業計画書は、事業を始める前に作成するため、事業を始める理由や経営者の経歴などが重要視されます。融資する側は、問題なく返済可能かを創業計画書によって判断する必要があるため、データなどの具体性のある根拠に基づいて作成しなければいけません。

これまでに事例がないようなサービス・商品を提供する事業であれば、どれほど売上が見込めて、滞りなく返済が可能であることを証明する必要があります。担当者や創業計画書の作成に詳しいドリームゲート認定アドバイザー等からのアドバイスを受けながら、融資に通る書類を作成していきましょう。

初回面談は無料です。

(3)履歴事項全部証明書または登記簿謄本

登記簿謄本は履歴事項全部証明書と呼ばれることもあり、会社の基本情報や規定などの登記記録の内容を記載した書類です。この登記簿謄本(履歴事項全部証明書)には会社の商号や本店の所在地や資本金など、会社の基本情報が主に記載されており法務局で取得することができます。

(4)運転免許証またはパスポートのコピー

代表者の本人確認資料として、提出を求められます。住所等の変更があり、変更手続きを行っていない場合は、融資申し込み前に変更手続きを完了しましょう。

(5)不動産の登記簿謄本または登記事項証明書(担保を希望する場合)

ご自身がお持ちの不動産を担保提供される場合は、不動産の登記簿謄本または登記事項証明書が必要です。

(6)設備資金の見積書(設備資金を申し込む場合)

融資希望金額のなかで建物や内装、機械など設備資金として使うものがある場合は、費用が記載された見積書を不動産会社や工事・購入会社に作成してもらいましょう。創業計画書にも記載する金額となるため、記載金額の根拠となります。

(7)許認可証のコピー(必要な事業の場合)

事業を行うために、許認可を取得する必要がある場合、その許認可証が融資申し込み時に必要です。

(8)「都道府県知事の推せん書」または「生活衛生同業組合の振興事業に係る資金証明書」(生活衛生関係の事業を営む場合)

融資の金額が500万円超である場合、事業を始める店舗がある所在地の都道府県知事による推薦書が必要になります。

また、美容店や飲食業で創業する場合、振興事業に係る資金証明書を提出し、認められることで貸付利率を低くできるため、事前に発行を依頼しましょう。

なお、振興事業に係る資金証明書を発行してもらうには、生活衛生共同組合員に属している必要があるため、加入についても事前に準備が必要です。

上述の通り、日本政策金融公庫の創業融資に申し込むための必要書類は多岐に渡ります。どの書類も重要ですので、抜け漏れがないようにしてください。創業計画書(事業計画書)の内容は特に重要になります。金融機関の目線で作成できるかがポイントです。融資の審査を成功させる可能性を高めるためにも、一度ドリームゲート認定アドバイザー等の専門家に相談する事をお勧めします。初回面談は無料ですので、ぜひお気軽にお問合せ下さい。

3.創業融資の面談時に必要となる主な書類

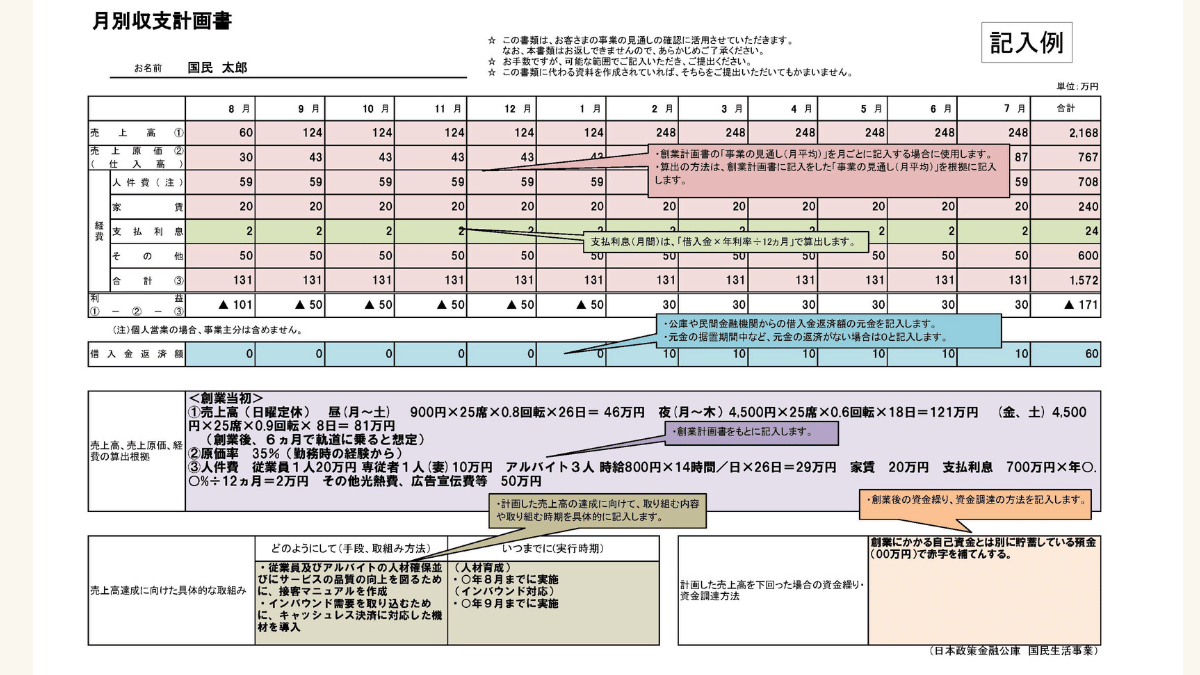

(1)事業計画書や創業計画書、月別収支計画書の計算資料

書類提出から約1週間後、日本政策金融公庫の担当者と面談が実施されます。その時、重要になってくるのが創業計画書の実現性についてです。

本当に、計画通りに事業が進むのか=返済ができるのかが、日本政策金融公庫担当者の確認したい最重要事項の一つとなります。そのため、計画作成に使用した具体的な資料を準備しておく必要があります。

(事業計画作成に使用する具体的な資料の例)

- 預金通帳、領収書、カード利用明細書

- 賃貸借契約書(自宅および申込者または申込法人の事務所の両方)

- 自社サービスの見積書、受注書、請求書、契約書等

- その他契約書等(フランチャイズ加盟契約書、業務委託契約書等)

(2)資産・負債の状況が分かる資料

面談では、経営者個人の財務状況に関する資料も求められ、個人の財務状況が融資審査の重要なポイントです。

(資産・負債の状況が分かる資料の具体例)

- 個人の事業に使用しない通帳

- 積立保険の解約返戻金

- 投信、株式等の運用資産の状況がわかる資料

- 借入に対する返済予定明細

また、同居している家族名義の資産等があれば、積極的に開示する方が融資審査にプラスに働きます。

(3)その他の付帯資料

上記説明と重複する資料もありますが、面談に必要となる資料は以下の通りです。

- 預金通帳(個人、法人両方)

- 自己資金の額、蓄積状況がわかるもの

- 各種ローンの支払明細(住宅ローン、オートローン等)

- 固定資産課税明細書と固定資産税の領収書(持ち家の場合)

- 賃貸借契約書(自宅および申込者または申込法人の事務所の両方)

- 勤務時の源泉徴収票

- 運転免許証等の公的な本人確認資料

- その他日本政策金融公庫が提出を要求する資料

日本政策金融公庫の創業融資の審査では、必要書類の審査と同じくらい面談での審査も重要になります。どれだけ良い書類ができても融資の面談を無事に乗り越えなければ、融資の審査は厳しくなります。ファイナンスアイの創業融資サポートでは、創業計画書等の必要書類の作成支援だけではなく、融資の面談対策にも対応しており、アナタの情熱を最大限に評価してもらうために、書類とプレゼンの両面で支援しています。創業融資の事なら、一度ドリームゲート認定アドバイザーに相談する事をお勧めします。初回面談は無料ですので、ぜひお気軽にお問合せ下さい。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

創業融資を受ける際の手続き・流れ

手順①:相談

日本政策金融公庫は全国各地に支店があります。支店を訪問し、まず融資を受けたいことを伝えてください。窓口は9時〜17時まで開いています、15時に閉まる民間金融機関と比べて利便性もあります。

手順②:申し込み

「2.創業融資に必要な資料」にて説明した資料を、インターネット経由もしくは郵送にて担当する支店に提出します。

手順③:面談

書類提出から約1週間後、日本政策金融公庫の担当者と面談します。面談では、創業計画書を直接確認する等、計画の実現性の確認や、自己資金を含めた創業者の財務状況を中心に面談が行われます。

手順④:融資

郵送にて結果が届きます。融資の審査に通った場合、結果とともに借用証書をはじめ返送すべき書類が同封されているため、内容を確認し返送します。

返送した書類を日本政策金融公庫が確認でき次第、指定の口座へ融資金が振り込まれます。なお、日本政策金融公庫に預金口座はありません。民間金融機関の口座を融資の振込先、および返済の引き落とし先に指定することになります。

手順⑤:返済

日本政策金融公庫から、融資実行後、返済予定明細書が送付されます。その明細に従い、返済を行います。返済に据え置き期間を設定している場合は、据え置き期間中は金利のみの返済となります。

5.創業融資の審査に通るための書類準備3つのポイント

自己資金の出どころを明確にする

自己資金は、創業融資の審査において最も大切な項目の一つです。

自己資金とは、自分自身で創業のためにコツコツ貯めた資金を指し、自己資金の大きさは、創業に懸ける熱意や努力とも見なされ、また、事業開始後の安定的な事業運営の礎となります。このように重要な項目であるがゆえに、自己資金は自分で貯めたことが客観的に説明できない場合、日本政策金融公庫は自己資金として取り扱わない判断をしてしまいます。このようなことを避けるために、自己資金は必ず銀行口座を使用して貯めることをお勧めします。また、融資申し込み直前に、口座に大きな入金があった場合は、その入金が第三者からの借入ではないことを証明する必要が出てきますので、毎月定額を長期間に渡って貯金するのが望ましいです。

立ち上げる事業との関連性がある実績や経歴をアピールする

日本政策金融公庫にとって、創業者が稼ぐ利益から返済を受けることが最も望むこととなります。利益を稼ぐということは、事業が同業他社との比較において、優位性があり、相応の売上を計上することができることに他なりません。創業融資は創業前もしくは創業して日の浅い状況で利用することから、立ち上げする事業の優位性を、過去の類似する実績や経歴、資格等で説明し、日本政策金融公庫の納得を得ることが重要です。

客観的に事業の将来性を示す

事業の将来性は、創業者の想いだけでは日本政策金融公庫を納得させるものにはなりません。例えば、売上を上げること一つをとっても、以下のような具体的なデータが必要です。

- 顧客が購入するタイミング

- 購入する方の職業や年齢層

- 顕在ニーズ

- 潜在ニーズ

「継続して売上を出すことができる」と思ってもらうためには、上記のデータに基づき、顧客から選ばれ続ける仕組みと根拠がなければいけません。

提供するサービス・商品が選ばれるプロセスや、競合ではなく自社が選ばれる根拠を伝えられるよう、ターゲット顧客のデータを収集しましょう。

上述のようなポイントをおさえながら、金融機関の目線で創業計画書(事業計画書)を作成し、面談でも金融機関が理解できる言葉や文脈でプレゼンする必要があります。アナタの情熱を高く評価してもらうためにも、ドリームゲート認定アドバイザーに相談する事をお勧めします。初回面談は無料ですので、ぜひお気軽にお問合せ下さい。

創業融資の必要書類についてよくある質問と答え

自己資金を証明する書類はどのようなものがありますか

自己資金を証明する書類の代表は、本人名義の通帳です。ただし、通帳に入っている現預金以外の形で資産を保有している場合もあると思います。例えば、積立保険や投信、株式等の資産を保有している場合はその資産を証明する資料があれば、自己資金を証明する資料となります。

通帳のコピーはどの程度の期間求められるのでしょうか

通帳のコピーは、通常、半年~1年分を求められます。

未経験な分野で創業する場合、創業融資は受けられますでしょうか。

未経験の分野での創業は、創業前では日本政策金融公庫が「利益を稼ぐ」という判断に迷う懸念があります。この場合、まず事業を立ち上げて、売上等の実績をある程度積んで申し込みをするとよいと思われます。

個人の借入に支払い遅延等がある場合でも融資は受けられますでしょうか。

日本政策金融公庫に限らず、個人の借入(住宅ローンやオートローン、フリーローン等個人の借入全てが対象となります)含めどの金融機関も返済に遅れがある場合は、次の融資も遅れる可能性が高いと判断します。このため、遅延状態を解消して半年以上経過してから融資を申し込みするのが望ましいです。

まとめ

今回、日本政策金融公庫の創業融資の申し込み時に準備する必要書類についてお伝えしてきました。

創業計画書(事業計画書)は、事業を始める前に作成する「融資を受けるための書類」です。事業計画書のひとつではありますが、事業を始めた後に作成するのではなく、事業を始める前に作成するため、売上や仕入れなどの項目は、具体的な数値や事例に基づいて記載します。

なぜ創業したいのかという動機のほか、無理なく返済が続けられるのかという事業の見通しなどを記載していくため、自分の事業を具体的に分析しなければいけません。更に、創業融資では、その後に面談という審査も待ち受けています。

身分証や許可証などの取得するものだけではなく、アナタの情熱を持って取り組む事業が成功し返済が続けられるという事を、金融機関の目線で作成し、面談でもプレゼンしていくために、専門家であるドリームゲート認定アドバイザーに一度相談する事をお勧めします。初回面談は無料ですので、ぜひお気軽にお問合せ下さい。

日本政策金融公庫の創業融資の申し込み時に必要な書類は多岐にわたります。特に、許可証などの取得するだけで用意できるものとは異なり、創業計画書(事業計画書)や面談は、アナタの事業が成功し返済が続けられるという事を金融機関の目線で作成しプレゼンしていかなければいけません。アナタにどんな情熱があったとしても、それがきちんと伝わらなければ正当に評価をしてもらえません。創業融資の審査の可能性を高めるためにも様々な創業融資を成功させてきた認定アドバイザーに相談する事をお勧めします。初回面談は無料ですので、ぜひお気軽にお問合せ下さい。

執筆者プロフィール:

ドリームゲートアドバイザー 田中 琢郎

(たなか たくろう) /株式会社ファイナンスアイ

「まずは私に相談してください」を合言葉に、無料メール相談はもちろん、電話・LINEで無料相談を受け付け、困った経営者に寄り添う資金調達の専門家です。落ち着いたお人柄で親身に話を聞いてくださいます。資金繰り・創業融資で困ったらまずは田中アドバイザーへ。

この著者の記事を見る

- 2024年6月17日 創業融資の申し込みはいつまで?最適なタイミングと審査通過のポイントを解説

- 2024年6月17日 ブラックリストでも創業融資は受けられる?確認方法と対策を徹底解説

- 2024年3月14日 起業してM&A売却のイグジットを狙うなら創業融資とベンチャーデットの2択

- 2024年3月4日 創業融資はどこに相談する?創業サポートの相談窓口もあわせて紹介

- 2024年3月4日 返済不要な創業融資はない?!返済不要な資金調達方法や公的融資を紹介

- 2023年12月25日 日本政策金融公庫の審査落ちをする人の6つの原因と成功のポイント

- 2023年12月22日 起業時に使える創業融資とは?審査ポイントなどを専門家が徹底解説

- 2023年12月14日 自己資金200万円から年商1億円!創業融資を活用したスモールM&A

- 2023年10月16日 創業融資における信用保証協会の役割とは?|資金調達のプロが公庫と徹底比較

- 2023年10月6日 信用保証協会付融資の審査に落ちる人の7つの特徴