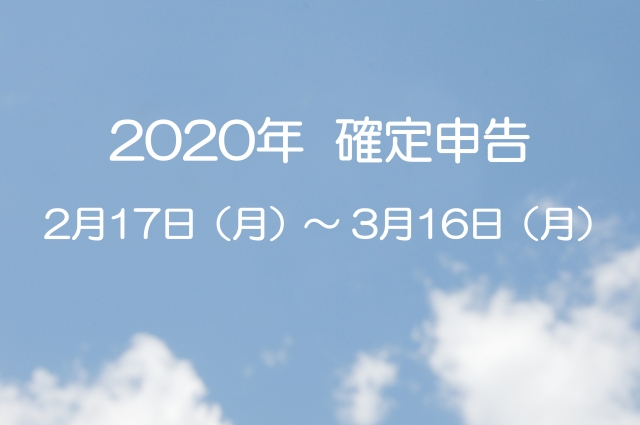

この時期はさまざまな理由で確定申告をされる方はいるとは思いますが、ここでは個人事業主(フリーランス、自営業)の方を対象にお話しします。

毎年確定申告されている方も、今年から確定申告される方もいくらくらいの納税金額になるのか、少しでも節税するためにどうすればいいのかは大きな関心ごとではないでしょうか。

- 目次 -

節税できるのはどのような事業主?青色申告の承認申請

個人事業主の節税の主な方法としては青色申告制度の利用が挙げられます。個人事業主の申告方法として、青色申告と白色申告がありますが、青色申告にすることで経費と認められる部分が増えることや、控除が認められるなどの特典により所得を減らすことが可能になります。

青色申告を始めるには、税務署に「所得税の青色申告承認申請書」の提出が必要で、提出期限は、原則、変更したい年の3月15日までとなっています。

2020年から青色申告特別控除65万円が見直しに!青色申告による特典総ざらい

青色申告特別控除が受けられる

まず青色申告は白色申告よりも控除額が増えます。控除には、10万円控除と65万円控除がありますが、どちらかの控除を適用するためにはそれぞれ条件があります。

10万円控除の条件として、単式簿記による記帳と損益計算書の作成(貸借対照表は不要)が求められています。一方、65万円控除の条件として、複式簿記による記帳と損益計算書と貸借対照表の作成が求められています。

複式簿記による記帳や貸借対照表の作成といった手間はかかりますが、最大65万円の控除が受けられるのは大きな魅力です。現在は会計ソフトも多機能化してきており、以前よりも貸借対照表の作成負担が減ってきているように感じますので、ぜひ今年からは複式簿記による記帳をトライしてみてはいかがでしょうか。

ただし、この青色申告特別控除は平成30年度の税制改正で65万円、55万円、10万円の3種類に分かれることが決まりました。2020年分以後の所得税および2021年度分以後の個人住民税から適用されます。改正の概要として、これまで65万円の控除を受けていた方のなかで、一定の要件を満たしていない方については、控除の最高額が65万円から55万円になるということです。

ただし、次のいずれかの要件を満たした方については、従来どおり最高65万円の青色申告特別控除が受けられます。

(1)電磁的記録の備付けおよび保存をしている場合

その年分の事業にかかる仕訳帳および総勘定元帳について、電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律に定めるところにより電磁的記録の備付けおよび保存を行っている場合です。

電磁的記録等の保存等は、以下の国税庁のHPにあるように、事前に税務署長等の承認を受け、かつ、記録の真実性および可視性等の確保に必要となる所定の要件に従った形の保存方法であることが求められます。

国税庁HP~電子帳簿保存法の概要~

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/02.htm

というのも、国税関係帳簿書類(元帳や注文書、領収書等)の保存は、申告納税制度の基礎をなすものと考えられており、原則として紙ベースで保存することとされています。これを電磁的記録で行なう場合、所定の要件を満たしている必要があるという理由です。

税務署長等の承認を受けることなく、市販の会計ソフト等を使用して、紙による保存等に代えて電磁的記録等による保存等を行うことは認められませんので、「パソコンで帳簿を管理しているから電磁的記録の備付け要件を満たしている」と考えてはいけません。

なお、承認申請には承認を受けようとする国税関係帳簿の備付けを開始する日の3月前までに承認申請書を提出する必要があります。

(2)e-Taxにより電子申告をしている場合

その年分の所得税の確定申告書、貸借対照表および損益計算書等の提出を、その提出期限までに電子情報処理組織(e-Tax)を使用して行うこと。

つまり、2020年分以降の個人の確定申告において、電磁的記録の保存等をしておらず、紙ベースで申告をしている方は青色申告特別控除の上限額が55万円に減額になるため、注意が必要です。

赤字を繰り越すことができる

損失が出たとしても、最長3年間は赤字を翌年度以降に繰り越すことができます。今年赤字が出ても、翌年の所得と相殺すれば翌年の所得が減るというメリットがあります。例えば、今年の損失が50万円であった場合に翌年50万円の所得ならば、相殺されて翌年の所得は0円となるという仕組みです。

30万円未満の物品購入を一括で経費に

通常であれば、購入代金が10万円以上の物品は減価償却して、複数年に渡らないと購入代金全額が経費となりません。しかし、青色申告には「少額減価償却資産の特例」というものがあり、30万円未満の物品であれば、合計300万円までその年度の経費として一括処理することができます。

青色事業専従者給与の特例を受けられる

生計を一にする配偶者や15歳以上の親族に対して支払った給与が、専従者の労務の対価として適正だと認められる場合、必要経費として計上できます。青色事業専従者給与は、青色申告者が事業に携わっている家族に対する報酬を経費計上できるものです。

白色申告の事業専従者控除が配偶者86万円、その他の親族は50万円と決められているのに対して、青色申告専従者給与は金額が決められていないため、妥当性のある報酬を設定することができます。

>>会計・税務の専門家に無料で相談する

>>会計・税務のセミナーに参加する

家族に仕事を依頼している事業主はぜひ利用しよう!専従者給与の決め方

この特例を受けるには、事業専従者を雇用して2ヶ月以内に「青色事業専従者給与に関する届出・変更届出書」を提出する必要があります。

青色専業専従者の給与には上限設定はありませんが、社会通念上、妥当とされる金額にする必要があります。あくまで家族だからと高めに設定せずに、求人情報などを参考に家族外の方を雇用した場合の賃金水準と同程度にしておくことが良いでしょう。また、青色専業専従者給与も源泉徴収の対象となりますが、88,000円未満であれば源泉徴収の必要がありませんので、会計処理や事務手続きの手間は少なく済みます。

なお、専従者となる人を扶養控除対象者配偶者や扶養親族にすることはできませんし、兼業している方は文字とおり専従者となることができませんのでご注意ください。

どこまで経費で落とせるの?複式簿記による記帳方法

青色申告にして複式簿記による記帳を行う場合には、経費はその内容ごとに分類し記録しましょう。経費にはさまざまな種類がありますが、生活費ではなく経費にできるかどうかの判断は、どれだけ事業に関わりがあるかです。少しでも事業に関わりがある場合は経費として計上できる可能性がありますので、領収書やレシートは念のためすべて保管しておきましょう。

このほか、仕事場が自宅の場合は家賃や水道光熱費を事業で使用する割合で経費として計上することができます。また、事業に利用している自動車の保険料やガソリン代も同様に事業で使用する割合で経費として計上することができます。

ただし、所得税および復興特別所得税および、住民税は所得をもとに支払う税金ですし、国民健康保険税と国民年金保険料は所得控除として別途控除することから経費にはできません。ほかにも、延滞税や加算税、相続税、交通違反の罰金も経費にはならないので注意しましょう。

まとめ

確定申告のための最低限の税金の知識や日常の記帳、領収書の整理を計画的に行うことで、事業経営にもさまざまな気付きを与えてくれるのではないでしょうか。また、個人事業主の確定申告は青色申告で行うことにより節税になるだけでなく、自分の事業の計数的なフィードバックを与えてくれます。

この機会にぜひ、青色申告にトライしてみてはいかがでしょうか!?困ったことはドリームゲートの専門家がいつでもご相談に乗りますので、ぜひ利用してみてください。

>>会計・税務の専門家に無料で相談する

>>会計・税務のセミナーに参加する

執筆者プロフィール:

ドリームゲートアドバイザー 福田 秀幸(税理士、公認会計士)

福田公認会計士事務所 代表

2009年7月から、地元・群馬県桐生市で開業し (開業時点で28歳11か月、関東信越税理士会の最年少独立税理士)、農業経営アドバイザー試験に合格し、新規就農者への相談やセミナー開催、NPO法人の設立支援から設立後の経理業務支援など、幅広く活動している。

この著者の記事を見る

- 2020年1月17日 個人事業主の確定申告―2020年の変更点、節税のテクニックを税理士が解説