2023年10月1日より「インボイス制度(適格請求書等保存方式)」が導入されますが、それに先駆け、適格請求書発行事業者の登録受付がこの10月1日から始まりました。

しかしインボイス制度そのものに対して「やばい」「ひどい」など様々な声が、とくに免税事業者である個人事業主等を中心にあがっています。この記事では、どのような理由で話題になっているのか?留意点などについて解説します。

●累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

●日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

●12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

これらの機能がすべて無料で利用できます!

- 目次 -

インボイス制度は売上1000万円以下の免税事業者に負担増?

インボイス制度を説明する前に、事業者が消費税をおさめる仕組みについて理解しておきましょう。

たとえば仕事の接待で10,000円の飲食費がかかった場合、飲食店は1,000円の消費税をプラスして11,000円を受け取りますが、現在の制度では、その飲食店が創業から2期以内で年間事業売上が1,000万円以下の場合、受け取った消費税は国に納める義務はなく、そのまま飲食店の利益とできます。

消費税の課税事業者、免税事業者の判定は、原則2期前の売上が1,000万円を超えているか否かで判定されます。現行の法律では、事業開始1期目と2期目については、2期前の売上が0となるので、免税事業者となります。

また、仕事の接待費として10,000円の飲食費を支払った買い手側は、1,000円の消費税分を仕入税額控除と言って売上に係る消費税から、支払等に係る消費税額を引いて、差額を納付する仕組み(税額控除)を利用できます。

- 売上20,000円+消費税2,000円があり、仕入10,000円+消費税1,000円を支払ったという取引の場合

2,000円-1,000円=1,000円を納付

と計算した、1,000円の納付が買い手側に求められることになります。

今までは、仕入先が売上1,000万円以下の免税事業者であろうと、課税事業者であろうと、消費税の計算において、買い手側は無条件で消費税の税額控除を受けることができました。

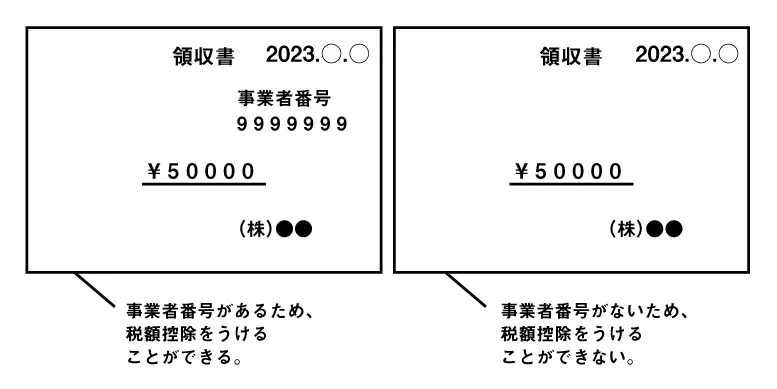

しかしインボイス制度が導入されると、消費税の免税事業者は、事業者番号を請求書や領収書に記載することができなくなり、買い手は当該領収書は税額控除を受けることができなくなるのです。

インボイス制度が導入されると、売り手である課税事業者からは、事業者番号が付記された領収書が支給されることになります。

- 累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

- 12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

買い手である事業者は、事業者番号を付記された請求書、領収書を取得することで、消費税の確定申告において、税額控除を受けることができます。

しかしもし、訪問先の飲食店が免税事業者であった場合、買い手側の消費税の計算において税額控除が受けられなくなるので買い手側によっては、消費税の控除が使える課税事業者を購入先に選択するというバイアスが働く可能性があります。

つまり、「免税事業者のままでいると買い手が減る」(=売上が下がる)可能性があるのです。これを回避するには免税事業者でいることをやめ、消費税を納めないといけません。

消費税免税の制度はこれまでは消費税の納税をしなくてよいぶん有利でしたが、今後はこのような不利益が生じる可能性があります。

実際、デイサービスや介護サービスなどでのサービスは、消費税法上非課税となっていますが、施設でのパンや弁当の販売は、他の課税事業者の同業者との平等を図るため、課税売上として取り扱うことになっているのです。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

法人成りを有利にするなら今がチャンス

このように2年後に始まるインボイス制度ですが、法人成りのタイミングにも影響があります。法人化してから最大2年間、免税事業者になるというメリットを最大限利用するなら、インボイス制度が導入されるまでの間にその2年を使い切るのが有利です。

参考)

https://www.dreamgate.gr.jp/contents/column/timing-of-incorporation

まとめ

インボイス導入は、いきなり全額消費税の控除ができなくなるわけではなく、5年ほどかけて段階的に導入される予定ですが、新規事業者や小規模事業者に大きなデメリットになる可能性も高く、今まで以上に消費税対策が必要になってくるでしょう。

- 健全経営をしている先輩経営者と、あなたが作成した事業計画とを比較・判定できる

- 開業資金と売上見込みを入力するだけで、あなたの事業計画の安全率を測定できる

さらに、作成した事業計画はCSV形式、Excel形式、PDF形式でデータをダウンロードでき、日本政策金融公庫の融資申請時の事業計画書としてご利用頂けます。

あなたの事業計画は成功する計画かどうか、ぜひチャレンジしてみてください。

執筆者プロフィール:

ドリームゲートアドバイザー 加賀谷豪(税理士、ファイナンシャルプランナー)

税理士加賀谷豪事務所

1981年 北海道札幌市生まれ

同志社大学卒業後、税理士事務所業界経験12年の内、起業者の税務顧問をメインとして携わる中で、より起業支援に特化した研修、勉強会などのサービス提供を目的として、平成26年に株式会社ピクシスを設立。マーケティング戦略・ネット集客に係るプランニングにより、売上のビジョンを明確化するという目的と、それによる充実した事業計画を作成活用することで、融資対策につながるご提案を目的とした起業者向け勉強会を継続的に行っている。平成28年に税理士登録とともに、税理士法人アクシオンを設立

この著者の記事を見る

- 2024年11月2日 年末調整の令和6年改正事項と、近年の間違えやすい主な留意点

- 2024年8月29日 インボイス制度の「8割控除」「2割特例」って?特例期間はいつまで?税理士が解説

- 2024年7月19日 ~定額減税の落とし穴~経営者は気を付けないと年末調整が大変に!?

- 2023年12月31日 インボイス登録した年の確定申告を税理士が解説

- 2023年11月9日 【インボイス対応】領収書の内訳記載方法を分かりやすく税理士が解説~税込価額からの税抜価額の内訳計算など~

- 2023年9月12日 インボイス登録が必要な業種、不要な業種

- 2023年7月13日 インボイス適用間近!10月までにインボイス発行事業主がやることリスト

- 2023年2月7日 【税理士が解説】個人事業主が気を付けるべき、2023年確定申告の変更点

- 2022年11月21日 インボイス制度で利用できる補助金や導入スケジュールを紹介

- 2022年7月12日 税理士が解説・インボイス制度で個人事業主が特に注意すべき3つのこと