個人事業が順調に進んだ場合は、法人化する「法人成り」を検討している方も多いでしょう。その場合、確定申告をどうすべきかは気になるものです。

とくに法人成りをした年度は、個人事業と法人それぞれについて、とくべつの注意が必要なことがいくつかあります。制度をしっかり理解することで、確定申告を正しくおこなえます。

この記事では法人成りをした年の確定申告について、会計上の注意点から手続きをふくめて解説します。

- 目次 -

手続きが複雑?法人成りした年の確定申告の方法

法人成りした年は、次の3つのポイントに注意して確定申告をしましょう。

- 法人と個人事業主の収入に分けて確定申告する

- 法人の確定申告は年度終了から2ヶ月以内にすませる

- 個人事業税の支払い期限に注意する

ではそれぞれのポイントについてくわしく説明します。

法人成りした年は法人と個人事業主時代の収入に分けて確定申告が必要

法人成りした年は、以下の期間に分けて確定申告を行う必要があります。

- 個人事業主だった期間

- 法人として運営している期間

事業に関する収入や支出は、すべて期間ごとに分ける必要がありますから注意してください。

法人としての確定申告は事業年度終了から2カ月以内

法人としての確定申告は、次のように行います。

- 法人税申告書(税務署に提出)

- 法人事業税申告書(都道府県税事務所や自治体に提出)

提出期限は「事業年度終了の日の翌日から2カ月以内」です。そのため個人事業主のように、2月16日から3月15日にしばられる必要はありません。

個人事業税の納付期限を確認する

個人事業主としての確定申告は、翌年の2月16日から3月15日までとなります。これは今までどおりで変わりません。

ただし個人事業を廃止した場合、個人事業税については注意が必要です。事業廃止後、自治体が指定する期間内に都道府県税事務所に対して「個人事業税の申告書」を提出する必要があります。たとえば東京都は10日以内の納付が必要ですから、わりと短いです。忘れないようにしましょう。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

個人事業主から法人成りをしたさいの申告上の変更点

法人成りをした場合、税金に関するさまざまな変更点があります。ここでは税金の種類と控除について、確認していきます。

個人事業主と法人では、支払うべき税金の種類が変わる

個人事業主と法人では、以下のとおり税金の種類が大きく変わります。

| 税の種類 | 個人事業主 | 法人 |

| 国税 | 所得税(5%~45%) | 法人税(原則 23.2%) |

| 地方税 | 住民税(10%) | 法人事業税(3.5~7%) |

| 個人事業税(業種により3~5%) | 法人住民税(7.0~10.4%) |

上の表のうち、法人事業税の税率は令和2年4月1日以後に、法人住民税の税率は令和元年10月1日医工に開始される年度に適用される数字となっています。

以下の図のとおり、所得税は所得額に応じて税率がアップすることに対し、法人税は税率が一定です。

引用元:財務省「所得税など(個人所得課税) 税率・税負担等に関する資料」:https://www.mof.go.jp/tax_policy/summary/income/b02.htm

引用元:財務省「法人課税に関する基本的な資料」:https://www.mof.go.jp/tax_policy/summary/corporation/c01.htm

このため、年収800万円前後が法人成りする1つの目安とされています。

法人化して役員報酬を受け取ると、青色申告特別控除ではなく給与所得控除が適用され有利に

個人事業主と法人では、あなたが受け取るお金の種類も以下のとおり異なります。

| 項目 | 個人事業主 | 法人 |

| 受け取るお金の内容 | 事業収入で得た額から、勘定科目「事業主貸」で支出した額 | 役員報酬 |

| 控除の種類 | 青色申告特別控除(青色申告の届出をしている場合) | 給与所得控除 |

青色申告特別控除は、最高65万円または10万円です。一方で給与所得控除は最低55万円ですが、以下のとおり給与額が上がると控除額も増えることが特徴です。

| 収入金額 | 控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円~1,800,000円 | 収入金額×40%-100,000円 |

| 1,800,001円~3,600,000円 | 収入金額×30%+80,000円 |

| 3,600,001円~6,600,000円 | 収入金額×20%+440,000円 |

| 6,600,001円~8,500,000円 | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円 |

引用元:国税庁「No.1410 給与所得控除」:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

この点で見ると、法人化して役員報酬を受け取ったほうがお得といえるでしょう。ただし役員報酬で給与所得控除を受けるためには、以下にあげるいずれかの条件を満たす必要があります。

- 定額同額給与

- 事前確定届出給与

- 利益連動給与(同族会社でない場合に選択可能)

どれにもあてはまらない場合は、役員報酬分にも法人税等が課税されますから注意が必要です。詳細は「役員報酬の決め方が一瞬でわかる、すんなり決めるための7つのポイント」記事もあわせてご参照ください。

法人成りしたら個人事業主の廃業手続きをした方がよい?

法人成りした場合は、個人事業主の廃業手続きをおすすめします。その理由と手続き方法について、確認していきましょう。

法人成りの際は、個人事業の廃業をすることをおすすめ

法人成りした場合、個人事業は廃業し、新設した法人ですべて運営するとよいでしょう。その理由は、以下の3つにまとめられます。

- 個人事業の規模で生計が成り立たない場合、青色申告特別控除が認められない可能性がある

- 個人事業と法人の事業内容が同じ場合、利益相反となり会社法に触れる

- 個人事業を残しておくと、離職した場合に失業給付を受けられない

個人事業主の廃業手続きは、税務署などに書類を提出することで行える

個人事業主の廃業手続きは、以下の書類を提出することで行えます。

| 届出書類 | 提出先 | 備考 |

| 個人事業の開業・廃業等届出書 | 税務署 | 事業廃止後1か月以内に提出 |

| 青色申告の取りやめ届出書 | 税務署 | 青色申告をしている方 |

| 事業廃止届出書 | 税務署 | 消費税の課税事業者の方 |

| 事業開始(廃止)等申告書 | 都道府県税事務所 |

書類はWebからダウンロードできますから、税務署などに出向かなくてもよいため便利です。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

個人事業主時代の資産を引継ぎたいときのチェックポイント

個人事業主で持っている資産は、法人へ引き継ぎが可能です。棚卸資産と固定資産については、法人が買い取ったものとして処理する点が特徴です。ただし、個人事業主の側で処理すべき方法は異なる点に注意が必要です。

法人に移動した棚卸資産は個人事業主の事業所得になる

個人事業主の棚卸資産を法人に引き継いだ場合、会計上では棚卸資産を法人に販売したものとして解釈します。このため、個人事業主側では事業所得として処理を行います。「棚卸資産の分だけ、売上が増える」と考えるとよいでしょう。

法人に移動した固定資産は、個人事業主の譲渡所得になる

備品など固定資産を法人に引き継いだ場合、必要な処理は棚卸資産と異なります。「個人事業主本人が持っている資産を、法人に譲渡する」と考えることが特徴です。

したがって個人事業主においては、譲渡所得として処理を行う必要があります。このうち所有期間がメリットがあります。

個人事業主時代の債権は、法人に引き継ぐべきか?

売掛金に代表される債権をどうするかは、法人成りする際に悩むところです。基本的には法人に引き継がずに処理することがおすすめですが、もし引き継ぐ必要がある場合はどのような方法があるかという点にも触れていきます。

債権を引継ぐ方法は、主に2つある

債権を引き継ぐ方法には、以下の2点があります。

- 債権を法人の資本金として出資する「現物出資」

- 法人に譲渡して個人事業の売上に計上する方法

両者のちがいは、現物出資が法人の自己資本となることに対し、譲渡は法人の資産となる点があげられます。

債権は基本的に引き継がない方がよい

債権を法人に引き継ぐ場合は、あらかじめ個々の債務者に対して同意を取る必要があります。もし債務者が多数いる場合は、それだけでも手間のかかる作業です。加えてなかには、同意しない債務者もいるかもしれません。

このため、債権は法人に引き継がないことをおすすめします。ただし「個人事業を今年限りで廃業するが、債権の回収が翌年になりそう」といった事情がある場合は、法人に引き継ぐ必要があるでしょう。

会社設立3期目からは消費税がかかることに注意!

法人化した場合、年間の売上高は1,000万円を超える場合も多いでしょう。その場合、会社設立3期目からは消費税がかかります。事業運営にあたっては、納税費用の考慮も必要です。

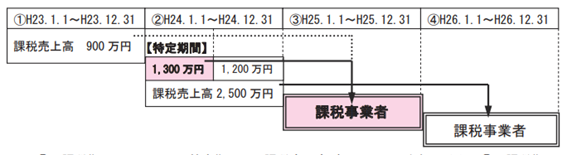

消費税の免税対象となるのは、会社設立2期目までが原則

以下のとおり、会社設立2期目までは消費税が課税されないことが原則です。これは消費税の課税事業者になるかどうかという判定が、前々年度の課税売上高によって行われているためです。設立2期目までは前々年度の数字がないため、消費税の免税対象となるわけです。

引用元:国税庁「消費税法改正のお知らせ 平成23年9月 税務署」:https://www.nta.go.jp/publication/pamph/shohi/kaisei/pdf/h23kaisei.pdf

ただし事業開始月から6カ月経過するまでの課税売上高が1,000万円を超える場合、翌年度から消費税の納税が必要です。この場合は、最短で会社設立2期目から課税事業者となります。

引用元:国税庁「消費税法改正のお知らせ 平成23年9月 税務署」:https://www.nta.go.jp/publication/pamph/shohi/kaisei/pdf/h23kaisei.pdf

確定申告の際に知っておきたい2つのポイント

確定申告を忘れた場合はどうなるか、どのようなミスが多いかという点は、気になるものです。それぞれの内容を確認していきます。

確定申告を忘れると、納税額が増えてしまう

確定申告を忘れてしまった場合は、国税と地方税それぞれについて、2種類のペナルティがあります。

- 申告しなかったことに関するペナルティ

- 延滞金

2020年に適用されている数字は、以下のとおりとなります。

| 原則 | 例外 | |

| 申告しなかったことに関するペナルティ | 無申告加算税や不申告加算金として、税額の15%(50万円を超える部分は20%) | 更正・決定などの通知の前に申告した場合は5%に軽減

所得をごまかしたり、隠したりした場合は重加算税や重加算金となり、40%が加算される |

| 延滞金 | 納めるべき税額に対し、納期限の翌日から2か月を経過する日までは年7.3%、以後は年14.6%

ただし平成26年1月1日以降の期間は、年14.6%と「特例基準+7.3%」を比較し、低い利率を適用 |

納期限の翌日から国税は2カ月間、地方税は1カ月間は、年2.6%に軽減 |

上記のとおり納税を遅らせれば遅らせるほど、納めなければならない金額はどんどん増えます。そのため確定申告を忘れたことに気づいたら、1日でも早く納付することが重要です。専門家に依頼することも、おすすめの方法といえるでしょう。

確定申告ではさまざまなミスが起こりがち

確定申告をする際に起こるミスには、さまざまなものがあります。以下に代表的な例をあげてみました。

- 申告会場が税務署以外の場所に設けられているのに、税務署に行ってしまう

- 申告後、漏れていた収入や経費があった

- 固定資産として計上すべきところ、経費として計上してしまう

このため申告書の作成には、細心の注意を払う必要があります。市販の会計業務パッケージや会計クラウドでは必要な項目を自動で入力してくれるものも多いため、ミスを減らす効果があります。

まとめ

法人成りした年の確定申告には、通常の確定申告にはない注意点があります。本記事で解説したポイントを参考にして、正確に申告を行いましょう。