ドリームゲート認定アドバイザーの田中琢郎です。10,000件以上の経営者の融資や、事業資金調達の相談対応実績を持つ株式会社ファイナンスアイの創業者でもあります。2014年から株式会社ファイナンスアイを創業し、日本全国の起業家・中小企業の経営者・個人事業主の皆様にファイナンスという強力な武器を提供しています。

今回は起業家や経営者の皆さまからも質問がくる、返済不要な創業融資や資金調達方法について説明していきます。

- 目次 -

返済不要な創業融資はない?!

日々、日本全国の起業家や経営者の相談を受けていますが、中には「返済不要な創業融資はないのか?」という相談もあります。専門家の立場から申し上げますと、融資と名がつくもので、返済が不要なものはありません。(返済不要の融資は「寄付」になります。)

ただし、長期間返済の必要がなく、資本金のように取り扱えることのできる融資制度は存在し、日本政策金融公庫が取り扱いをしている「挑戦支援資本強化特別貸付(資本性ローン)」という商品があります。この「資本性ローン」について見ていきたいと思います。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

資本性ローン(挑戦支援資本強化特別貸付)とは

資本性ローンとは、長期に渡り投資を継続し続けるビジネスモデルの成立をサポートする目的があります。

そのため利用できる創業の方は以下の要件を満たす必要があります。

①技術・ノウハウなどに新規性がみられる方

②日本ベンチャーキャピタル協会の会員(賛助会員を除く)など、または中小企業基盤整備機構もしくは産業革新投資機構が出資する投資事業有限責任組合から出資を受けている方(見込まれる方を含む)

日本政策金融公庫の資本性ローンは、利用者の規模により、国民生活事業と中小企業事業と取り扱いする部署が異なります。各々の制度を見ていきましょう。

国民生活事業(資本性ローン)

まず、国民生活事業における資本性ローンについてです。

目的

資本性ローンの資金供給を通じて、スタートアップや新事業展開・海外展開・事業再生等に取り組む方の財務体質強化や、ベンチャーキャピタル・民間金融機関などからの資金調達の円滑化を支援することを目的としております。

| 対象者 | 次の1および2を満たす法人または個人企業が対象となります。 | |

| 1 融資制度について | 次の(1)から(6)までのいずれかの融資制度の対象となる方

(1)新規開業資金 次のいずれかに限ります(※)。 ・技術・ノウハウ等に新規性がみられる方 ・日本ベンチャーキャピタル協会の会員(賛助会員を除く。)等または中小企業基盤整備機構もしくは産業革新投 (2)新事業活動促進資金 (3)海外展開・事業再編資金 海外直接投資(転貸資金を除く)を行う方に限ります。 (4)事業承継・集約・活性化支援資金 中小企業経営承継円滑化法第12条第1項第1号の規定に基づき認定を受けた中小企業者(同項第1号イに該当する方に限る)の代表者および同法第12条第1項3号の規定に基づき認定を受けた事業を営んでいない個人並びに安定的な経営権の確保等により、事業の承継・集約を行う方が事業を承継・集約される方に対して行う転貸資金を除きます。 (5)企業再建資金 (6)ソーシャルビジネス支援資金 |

|

| 2 その他条件 | 次のすべての要件も満たす方

・地域経済活性化にかかる事業を行うこと。 ・税務申告を1期以上行っている場合、原則として所得税等を完納していること。 |

|

| 資金使途 | 該当する融資制度に定める設備資金および運転資金 |

| 融資限度額 | 7,200万円(別枠) |

| ご返済期間 | 5年1ヵ月以上20年以内 |

| 担保・保証人 | 無担保・無保証人 |

| その他 | ・本制度による債務については、金融機関の資産査定上、自己資本とみなすことができます。

・本制度による債務については、法的倒産手続きの開始決定が裁判所によってなされた場合、すべての債務(償還順位が同等以下とされているものを除く)に償還順位が劣後します。 |

| 融資条件など | ・ご利用の際には公庫に事業計画書をご提出いただきます。

・完済まで、四半期ごとの経営状況の報告等を含む特約を結んでいただきます。 民間金融機関からの支援を受けて事業計画書を策定していること。 |

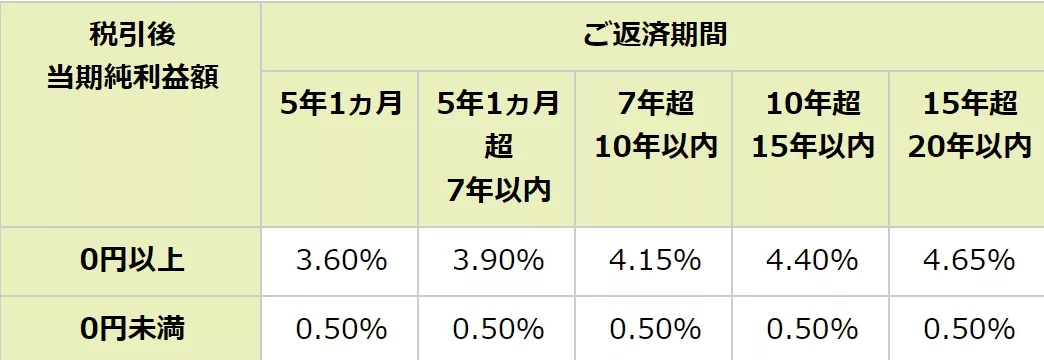

利率(年)

ご融資後1年ごとに、直近の業績に応じて、ご返済期間ごとに次の2区分の利率が適用されます。

次のすべてに該当する方については、ご融資後3年間の利率は0.50%となります。

・民間金融機関からの支援を受けて事業計画書を策定されていること

・事業計画上必要となる資金から自己資金による調達額を控除した額のうち、事業計画書の策定支援を実施した民間金融機関(以下「支援金融機関」といいます。)によるご融資額が、原則として2分の1超となっていること

・ご融資後3年間、支援金融機関に対して事業計画書の進捗状況を報告するとともに、支援金融機関からの経営指導を受けられること

日本政策金融公庫|挑戦支援資本強化特別貸付(資本制ローン)国民生活事業

中小企業事業(資本性ローン)

次は、日本政策金融公庫の中小企業事業が行う資本性ローンについて見ていきたいと思います。

目的

新規事業や企業再建などに取り組む中小企業の財務体質強化を図るために資本性資金を供給する制度となります。

| 対象者 | 新規事業、経営改善、企業再建などに取り組む方(注)であって、地域経済の活性化のために、一定の雇用効果(新たな雇用または雇用の維持)が認められる事業、地域社会にとって不可欠な事業、技術力の高い事業などに取り組む方。(注)新企業育成貸付、企業活力強化貸付(一部の制度を除く)または企業再生貸付(一部の制度を除く)の適用要件を満たす方 |

| 融資限度額 | 1社あたり 10億円 |

| ご返済期間 | 5年1ヵ月または6年から20年までの各年(期限一括償還) |

| 担保・保証人 | 無担保・無保証人 |

| その他 | ・本制度による債務については、金融機関の資産査定上、自己資本とみなすことができます。

・本制度による債務については、法的倒産手続きの開始決定が裁判所によってなされた場合、全ての債務(償還順位が同等以下とされているものを除く)に償還順位が劣後します。 |

| 融資条件など | 上記以外の貸付条件は、各特別貸付で定められています。

四半期毎の経営状況のご報告などを含む特約を締結していただきます。 公庫が適切と認める事業計画書を提出していただきます。 |

| 融資の申込 | 直接貸付 |

利率(年)

貸付後1年ごとに、直近決算の業績に応じて、次の2区分の利率が適用されます。

ただし、次の(1)~(3)のすべての要件を満たす方については、ご融資後3年間は0.50%が適用されます。

(1)民間金融機関からの支援を受けて事業計画書を策定していること。

(2)事業計画上必要となる資金から自己資金による調達を控除した額のうち、事業計画書の策定支援を実施した民間金融機関によるご融資金額が、原則として2分の1超であること。

(3)貸付後3年間、支援金融機関に対して事業計画の進捗状況を報告するとともに、支援金融機関からの経営指導を受けること。

日本政策金融公庫|挑戦支援資本強化特別貸付(資本制ローン)中小企業事業

資本性ローンの特徴と注意点

日本政策金融公庫の資本性ローンは別名【挑戦支援資本強化特例制度】と言います。この名称が示すようにスタートアップやベンチャー企業を資金調達の面で支援する制度になります。具体的には資本性劣後ローンというものですが、これは一般的な負債よりも支払い順位が劣るローンのことです。分かりやすく説明しますと、企業の倒産時に債権が回収される際に順番があります。この債権回収の順番を後ろにしているローンです。そのため、最悪の場合は債権を回収できない可能性もあるローンという事になります。

融資をする日本政策金融公庫からすればリスクが高い融資制度になります。日本公庫から融資を受ける事で信用力が上がり、民間の金融機関からも融資を受けやすい状況を作ることができます。創業期のベンチャー企業では事業成長の投資のために、赤字決算が続くことがあります。そのような場合にも有効な融資制度になります。

資本性ローンには、以下3点の特徴があります。

特徴① 期限一括返済

最終回の一括払いとなり、それまでの間は利息のみの支払いとなります。融資期間中の元金の返済負担がなく、月々の資金繰り負担を軽減することができます。

特徴② 業績に応じた金利設定

業績が低調な時は、金利負担が小さい設定になっています。そのため、安定的な返済計画をたてることができます。

特徴③ 疑似出資

資本性ローンによる借入金は、金融機関の資産査定上、自己資本とみなすことができます。そのため、財務体質を強化することができます。また、資本性資金でありながら、株式ではないため、既存株主の持株比率を低下させることもありません。

注意点

黒字決算などの業績が好調な場合、利率が高くなることがあります。

ベンチャーデットとも呼ばれる資本性ローンの融資制度ですが、融資を受けるにもハードルが高く、融資後も完済まで四半期ごとに金融機関に経営状況の報告が必要です。専門家のアドバイスを受けて資金調達にのぞまれる事をお勧めします。

ファイナンスアイ|スタートアップベンチャー起業のための資金調達方法:日本政策金融公庫のメリット・デメリット

昨今、スタートアップ向けの融資をベンチャーデットとメディアでは呼んでおりますが、資本性ローンは最もベンチャーデットらしい融資制度ではないかと思います。

ただし、利用できる企業の前提として、日本ベンチャーキャピタル協会の会員(賛助会員を除く)等または中小企業基盤整備機構もしくは産業革新投

資機構が出資する投資事業有限責任組合から出資を受けている方(見込まれる方を含む)が入っているように、※対外的な評価が必要な融資制度※となります。

返済は必要だが条件がいい創業融資

融資という枠組みにおいて、どのような形であっても返済は必要となります。返済は必要であるものの、創業期において利用できる創業融資制度は、新規事業の立ち上げに出来る限り支障のない返済条件となる配慮がなされており、これから創業を検討される方にとっては是非検討して頂きたい制度となっております。

まず、創業融資の代表格である日本政策金融公庫の創業融資制度を見ていきたいと思います。

新創業融資制度

日本政策金融公庫の新創業融資制度は、これから起業する人または事業を開始してから2期以内の人を貸付対象とした制度です。新たに事業をはじめるため、または事業開始後の設備資金や運転資金として、3000万円を限度に融資を受けられます。

| 対象者の要件 | ・新たに事業をはじめる方または事業開始後税務申告を2期終えていない方

・創業時において創業資金総額の10分の1以上の自己資金をお持ちの方 ・新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方 |

| 資金の用途 | 設備資金、運転資金 |

| 融資限度の金額 | 3,000万円(うち運転資金1,500万円) |

| 返済期間 | 運転資金7年以内、設備資金20年以内 |

| 利率 | 2.40%~3.70%(令和5年11月1日現在の基準金利) |

| 担保・保証人の有無 | 原則、無担保無保証人 |

創業関連保証

地方銀行や信用金庫も保証協会と連携して、創業融資制度を行っております。そのうちの一つ、「創業関連保証」制度について説明します。創業関連保証とは、個人による創業や新たに法人を設立しておこなう事業に必要な資金を調達する際に利用可能な保証制度です。

| 目的 | 創業関連保証とは、個人による創業や新たに法人を設立しておこなう事業に必要な資金を調達する際に利用可能な保証制度、創業融資制度となります。 |

| 対象者 | 次のいずれかに該当する方が対象となります。

・事業を営んでいない個人で、1か月以内(※)に事業を開始する具体的計画がある ・事業を営んでいない個人で、2か月以内(※)に法人を設立し、事業を開始する具体的計画がある ・分社化により別法人を設立して事業を開始する予定の法人 ・事業を営んでいない個人が事業を開始してから5年未満である ・事業を営んでいない個人が設立した法人で、設立から5年未満である ・分社化により別法人として新たに設立された法人で、設立から5年未満である ・事業を営んでいない個人が開始した事業を法人化し、個人創業時から5年未満である ※市区町村が実施する認定特定創業支援等事業により支援を受けて創業する方は、6月以内となります。 |

| 保証限度額 | 3,500万円 |

再挑戦支援保証

再挑戦支援保証とは、経営状況の悪化により過去に営んでいた事業を廃止または会社を解散した経験がある方の再挑戦を支援する保証制度です。なお、創業関連保証とは異なり、分社化による創業の場合は利用できません。

それでは「再挑戦支援保証」制度について紹介していきます。

| 対象者 | 経営状況の悪化により過去に営んでいた事業を廃止または法人を解散してから5年未満で、次のいずれかに該当する方が対象となります。・事業を営んでいない個人で、1か月以内(※)に事業を開始する具体的計画がある

・事業を営んでいない個人で、2か月以内(※)に法人を設立し、事業を開始する具体的計画がある ・事業を営んでいない個人が事業を開始してから5年未満である ・事業を営んでいない個人が設立した法人で、設立から5年未満である ・事業を営んでいない個人が開始した事業を法人化し、個人創業時から5年未満である ※市区町村が実施する認定特定創業支援等事業により支援を受けて創業する方は、6月以内となります。 |

| 保証限度額 | 3,500万円 |

スタートアップ創出促進保証制度

スタートアップ創出促進保証制度とは、創業関連保証の保証料率(各信用保証協会所定)に0.2%上乗せすることで、経営者が会社の連帯保証人となる必要がない保証制度です。それでは「スタートアップ創出促進保証」制度について紹介していきます。

| 対象者 | 次のいずれかに該当する方が対象となります。

(1)事業を営んでいない個人で、2か月以内(※)に法人を設立し、事業を開始する具体的計画がある (2)分社化により別法人を設立して事業を開始する予定の法人 (3)事業を営んでいない個人が設立した法人で、設立から5年未満である (4)分社化により別法人として新たに設立された法人で、設立から5年未満である (5)事業を営んでいない個人が開始した事業を法人化し、個人創業時から5年未満である ※市区町村が実施する認定特定創業支援等事業により支援を受けて創業する方は、6月以内となります。 |

| 保証限度額 | 3,500万円 |

創業融資制度を利用するメリット

創業融資制度を利用する場合、どのようなメリットがあるのでしょうか。メリットについて説明していきます。

①創業時期の資金調達をスムーズにおこなえる

創業のタイミングでは、事業実績も乏しいのが通常です。事業の結果である決算書を確認して進める通常の融資を受けることは困難になります。

そのため、創業時期でも利用できる創業融資制度が整備されています。創業融資制度は、事業の結果ではなく、事業に対する準備状況や計画、経営者本人を確認し、融資をおこなう制度となります。自分に適した創業融資制度を活用することで、創業時期の資金調達をスムーズにおこなうことができます。

②借入枠の拡大を見込める

創業融資制度は、日本政策金融公庫や地方銀行や信用金庫で受けることが可能です。このため、創業希望者はこの2つの制度を活用し、創業時の資金調達をおこなうことができます。具体的には、創業前に日本政策金融公庫で設備投資関係の調達をおこない、事業開始後に信用保証協会の融資制度で、運転資金の調達をおこなう2段階での資金調達も可能です。

③原則として担保の用意が不要

創業融資制度の特徴として、新規創業者に負担をかけないような制度となっており、原則的に担保は不要となっています。また、法人を設立する場合、代表者の連帯保証も不要となる制度もあります。ただし、大きな金額の資金調達を希望する場合、不動産などの担保を提供することも可能です。

④比較的金利が低い

創業融資制度の金利は、創業時期に利用できるフリーローンや事業者ローンなどと比較すると、低くなっています。金利負担が低いことは、そのまま事業の収益に直結するため、創業時において黒字転換を目指すことが容易となります。

コロナ禍のゼロゼロ融資の返済が始まり、すでに不良債権化しているというニュースが報道されています。日々、さまざまな起業家・経営者の融資を支援する現場にいると、最近はとくに審査がきびしくなっている傾向にあると感じます。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

返済不要な5つの資金調達方法

補助金・助成金

補助金と助成金は、国や地方自治体、場合によっては民間団体から提供されるお金です。これらを申請するには、一定の条件を満たし、審査を通過する必要があります。

・助成金

特定の要件を満たせば受けられる可能性が高いです。例えば、雇用調整助成金のように、必要な条件をクリアし、適切な方法で申請すれば、原則的に給付されます。

代表例)

・キャリアアップ助成金

・補助金

利用できる金額や採択件数が限られているため、申請しても必ずしも受給できるわけではありません。申請数が採択予定数を上回ることが多く、提出された書類の中で、プロジェクトの妥当性や必要性をうまくアピールできなければ、選ばれない可能性があります。

補助金の申請には、通常、一定期間の公募期間が設けられ、この期間内に必要な書類をそろえて申請する必要があります。申請書の内容は、選考において非常に重要です。

代表例)

・小規模事業者持続化補助金

・事業承継・引継ぎ補助金

また、「助成金」と「補助金」の用語は厳密に区別されていないこともあり、同じ「助成金」でも、実質的には補助金の特徴を持つものもあります。各制度の詳細を十分に理解し、活用することが大切です。

クラウドファンディング

クラウドファウンディングは、不特定多数の人から支援してもらう方法です。メディアなどでも取り上げられることが多く、インターネット上で寄付を募ります。

クラウドファンディングには以下5つの方法があります。ほとんどは「購入型」と呼ばれるもので、「○○をしたいので合計▲▲▲万円寄付してください」という申し出に対して一定金額を寄付します。

【クラウドファンディングの5つの方法】

- 融資型

- 株式投資型

- 不動産投資型

- 購入型

- 寄付型

寄付型のクラウドファンディングは、見返りを期待しない本当の寄付になります。クラウドファンディングではメジャーな購入型クラウドファンディングの場合、目標額が達成されると購入者へのリターンとして商品やサービスが提供されます。

例えば、イベントを実現させるために購入型クラウドファンディングを実施した場合、目標額が達成されると、寄付額に応じて「主催者や芸能人と2ショット写真や会食」、「特等席のご案内」、「記念品に名前掲載」などの特典を提供します。

興味がある人に価値がある特典を提供できれば、希望額が集まりやすくなります。しかし、目標額が達成されない場合、クラウドファンディングが成立せず返金しなければならないケースもあります。それらの業務にかかる事務費用は自腹になることもあり、リスクを伴います。

株式に影響を与える出資と違い、経営に介入されることなく、自己資金や売上の確保が行えます。目標額の適切な設定と寄付額の達成に自信がある方はクラウドファンディングを資金調達の選択肢にしてみてください。

ファイナンスアイ|投資と融資、出資の違いとは?メリットやデメリットまで徹底解説

エンジェル投資家(出資)

エンジェル投資家とはスタートアップ企業専門の投資家で、出資することを前提とし資金支援を行います。

出資による資金調達の相手先は以下のようなステークホルダーとなります。

・ベンチャーキャピタル

・エンジェル投資家

・個人および個人投資家

親族等の親しい間柄である個人を除いては投資の「プロ」となります。投資の価値がない、つまり事業の成長性が低いと判断した場合、出資を引受することはありません。

ベンチャーキャピタル(出資)

ベンチャーキャピタルとは、投資家から資金を預かりファンドを組成し、ベンチャー企業向けの投資を行う組織です。そのため、エンジェル投資家と同様に、事業の成長性が低いと判断した場合、出資を引受することはありません。ベンチャーキャピタルが出資する場合、主に株式上場を出口戦略としていますが、最近はM&Aによるイグジットも有力な選択肢になっています。

ファイナンスアイ|ベンチャーキャピタルのメリット・デメリット

出資による資金調達はエクイティファイナンスと呼ばれる分野になり、株式の切り売りになります。資本政策の失敗は致命的なものになります。現在の日本では創業を支援する様々な制度が整っています。創業期は、創業融資などのデットファイナンスを積極的に活用し、事業成長させ、より大きな資金が必要な時に有利な条件で交渉できるように戦略を練って対応される事をお勧めします。

ファクタリング

ファクタリングとは、最近一般化した資金調達方法です。ファクタリングとは、自社の売掛債権をファクタリングサービス先に売却し、売却代金を得る方法です。つまり、融資ではなく売掛金債権の売却という資金調達方法となります。

例)

「売掛金100万円を2か月先に受け取る権利」(入金サイト2か月の請求書)を期日前に、ファクタリング会社に売却し80万円〜90万円程度の資金を得る事ができます。

(※実際の売却額や売却が成立するかは、ファクタリング会社による審査によります。)

ファクタリングは融資ではないので、銀行法や利息制限法、総量規制などの適用は対象外です。ファクタリング利用者を保護する各種法規制もないため、高額な手数料を要求するファクタリング会社もあります。ファクタリングは返済不要ですが、資金繰りが悪化した場合に利用するとその後も継続的にファクタリングを利用する事もあり注意が必要です。

ファクタリング会社の中には手数料が高額な業者もおり、あまりお勧めできるファイナンスではありません。一度利用すると資金繰り悪化の負のスパイラルに陥り正常な資金繰りに戻せず最悪の場合は倒産・破産に追い込まれる経営者もいます。安易にファクタリングに手を出して、取り返しのつかない自体になる前に、資金調達の専門家に相談する事をお勧めします。

よくある質問と答え

現実的に返済不要な創業融資はありますか?

「融資」が返済不要になると、寄付になります。つまり、本当に返済が不要な融資はありません。返済不要な資金調達方法については上記をご確認ください。

補助金や助成金は創業間もない時期でも利用できますか?

利用できます。補助金や助成金は制度毎に対象が異なります。また募集毎に条件が変更する可能性もあるので、しっかり確認してからご利用頂きたいと思います。

ベンチャーキャピタルや投資家からの出資は返済不要だがデメリットはなんでしょうか?

出資は、会社を切り売りすることと同じ意味となります。つまり出資を受けると、相手方が保有する株式割合で経営権や所有権を譲り渡すことになります。つまり出資のデメリットは、経営権、所有権を譲り渡すことと言えるでしょう。

返済不要な創業融資を聞いてくる起業家の事を金融機関や投資家はどのように評価するでしょうか?

返済不要な融資とは「寄付」になります。基本的に金融機関も投資家も営利企業であることから、寄付を行うことはありません。金融機関や投資家に寄付の話をした場合、寄付してくれる篤志家を探した方が良いと言われるでしょう。

クラウドファンディングは返済不要の場合もあるがデメリットはなんでしょうか?

商品の先行予約販売としてのクラウドファウンディングは預かった資金で商品を納品することから、返済不要となります。この場合のデメリットは、商品をお客様の手元に届けられない場合、預かった資金を返金する義務を負うことです。

創業をサポートする専門家から見た場合、融資は返済する義務を負いますが、柔軟性や利用のしやすさにおいて融資に勝る資金調達はないと思います。特に返済の有無ばかりに目が行ってしまうと、事業の立ち上げやその後の事業拡大の局面において、経営判断を誤ることとなるので注意が必要です。

創業時の資金調達は専門家に相談を

創業融資は、事業に最も合った資金調達を選択することが事業が成功する秘訣となります。また選択するだけではなく、計画書を見た日本政策金融公庫に「十分返済できる」と判断させ、融資を成功させる必要があります。当事者の意見だけでは、客観的とはいえません。そのため、計画が客観的に返済可能であることを説明する必要があります。また、面談時の発言と創業計画に矛盾が生じても、日本政策金融公庫の担当者に不信感を与えることになるでしょう。

創業計画書を作成する大きな目的は、融資を受けることです。そのため、計画は客観性や具体性があり、実現可能と判断されることや、面談における矛盾が生じないことが必要になります。

このような目的から、第三者の専門家に利用する創業融資制度の選定から創業計画書の内容までを確認してもらうことが融資成功の確率を大きく向上させます。そのため、創業計画段階から積極的に専門家に参加してもらうことが重要になります。

ドリームゲートには、創業融資をサポートする認定アドバイザーが多く在籍しています。悩みがあれば、まず一度専門家に相談されることをおすすめします。初回面談は無料ですので、ぜひお気軽にお問い合わせください。

資金調達・創業融資に関する無料セミナーも開催しています。

執筆者プロフィール:

ドリームゲートアドバイザー 田中 琢郎

(たなか たくろう) /株式会社ファイナンスアイ

「まずは私に相談してください」を合言葉に、無料メール相談はもちろん、電話・LINEで無料相談を受け付け、困った経営者に寄り添う資金調達の専門家です。落ち着いたお人柄で親身に話を聞いてくださいます。資金繰り・創業融資で困ったらまずは田中アドバイザーへ。

この著者の記事を見る

- 2024年6月17日 創業融資の申し込みはいつまで?最適なタイミングと審査通過のポイントを解説

- 2024年6月17日 ブラックリストでも創業融資は受けられる?確認方法と対策を徹底解説

- 2024年3月14日 起業してM&A売却のイグジットを狙うなら創業融資とベンチャーデットの2択

- 2024年3月4日 創業融資はどこに相談する?創業サポートの相談窓口もあわせて紹介

- 2024年3月4日 返済不要な創業融資はない?!返済不要な資金調達方法や公的融資を紹介

- 2023年12月25日 日本政策金融公庫の審査落ちをする人の6つの原因と成功のポイント

- 2023年12月22日 起業時に使える創業融資とは?審査ポイントなどを専門家が徹底解説

- 2023年12月14日 自己資金200万円から年商1億円!創業融資を活用したスモールM&A

- 2023年10月16日 創業融資における信用保証協会の役割とは?|資金調達のプロが公庫と徹底比較

- 2023年10月6日 信用保証協会付融資の審査に落ちる人の7つの特徴