個人事業主のかたの中には、事業をおこなってきたけれどそろそろ法人化したほうがよいのか迷っている、という方も少なくないのではないでしょうか。そこで今回は、個人事業主が事業を法人化するタイミングはいつがよいのか、所得金額と年商を基準にした【節税】の観点と、個人事業主が法人化するメリット・デメリット、またその手続き方法について解説します。

この記事を読み終えるころには、ご自身が法人化したほうがいいかどうかがハッキリとわかるでしょう。

- 目次 -

個人事業主が事業を法人化するタイミングはいつがよい?

個人事業主のかたが法人化を悩んでいるとき、気になるのは「自分の年商だといつが最適なのだろうか」ということでしょう。ここでは所得金額と年商を基準にした考え方をお伝えします。

法人化するタイミングを決めるのは「所得金額」と「年商」

所得金額によっては法人化したほうが、税金が安い

個人事業主も法人も、所得についての税金を払わなければなりません。個人事業主については所得税、法人については法人税です。

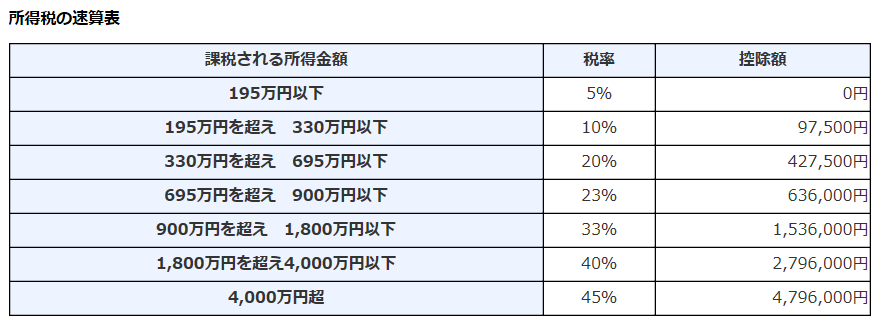

個人事業主の所得税は所得金額が増えれば増えるほど、ある程度まで税率が上がっていきます。

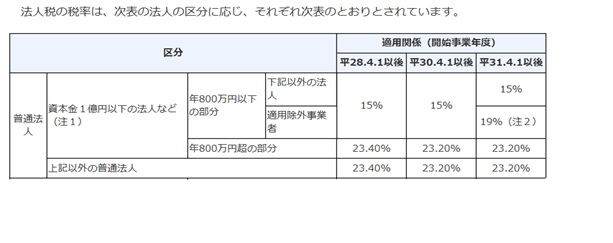

それに対して、資本金1億円以下でかつ例外にあてはまらない法人についての法人税は、所得金額が800万円以下の部分の税率は15%で同じです。所得金額が800万円超の部分については、800万円以下の部分より高い税率がかかりますが、どんなに所得金額が高くても、やはり税率は同じです。

表1・個人事業主の所得税率

表2・法人の法人税率

(引用:法人税の税率|国税庁https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm)

表を見ての通り、ある程度の所得金額以降は、法人税のほうが安く済むことが分かります。

また、法人の所得と個人の所得とでは範囲が異なります。表1の税率だけでなく控除額まで考慮するとしても、法人税の所得金額は自分の取り分(給与)をひいた後に求められます。そして、自分の取り分の所得税についてはのちほど述べる給与所得控除を受けられます。

それに対して、所得税のもととなる所得金額は、自分の取り分を引く前にでます。もちろん給与所得控除はうけられません。

そのため、その他の条件にもよりますが、個人所得が500万円を超えるあたりで、法人化について考えてみるとよいでしょう。

売上により発生する「消費税」のことを考える

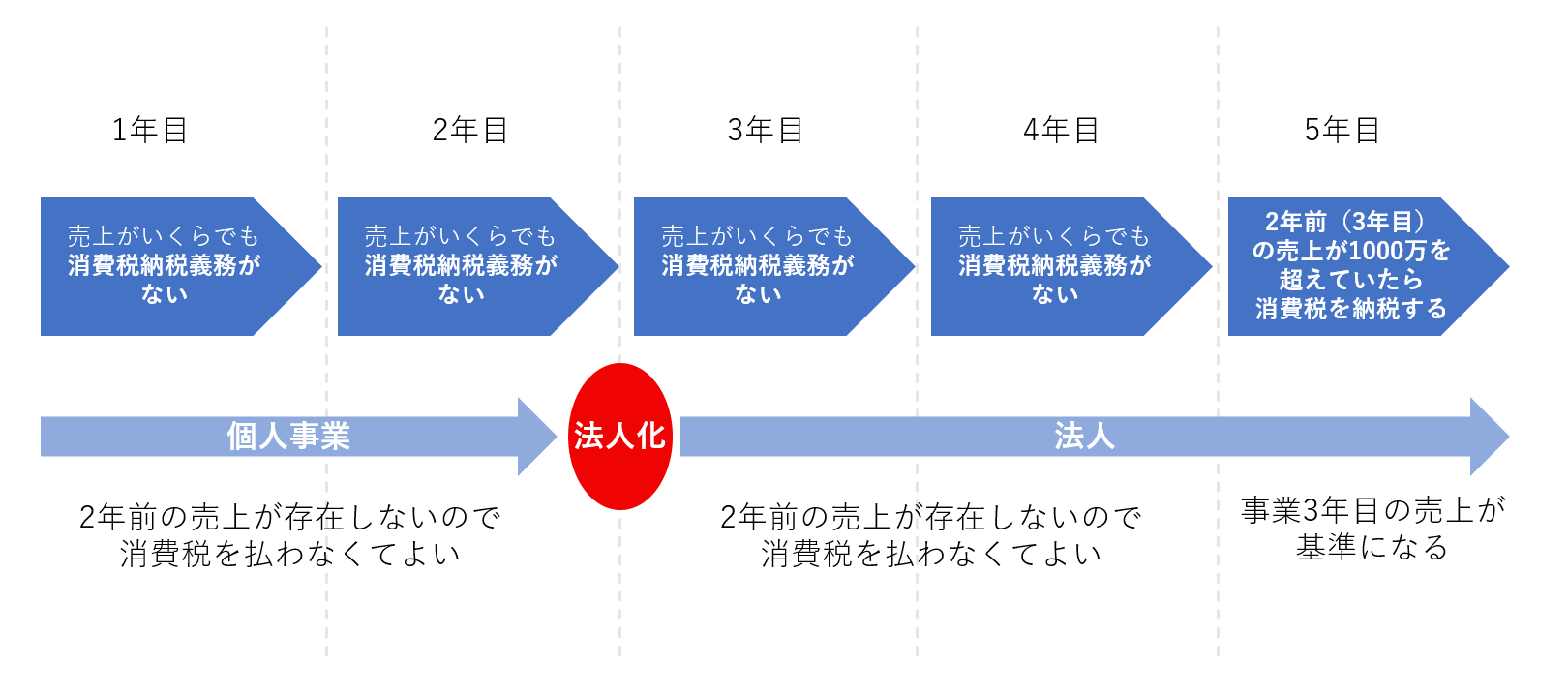

納税者にとっては大きな負担になる消費税ですが、ある年に消費税の納税義務があるかどうかは、原則、2年前の売上が1,000万円を超えているかどうかで判定されます。

そのため、事業を始めて、1年目と2年目については消費税の納税義務はありません。その年から2年前の売上は0円だからです。

事業を始めて3年目については、事業を始めて1年目の売上が1,000万円を超えていた場合については、消費税の納税義務があります。この例だと、個人事業としてはこの年から消費税の納税義務があります。

しかし、このタイミングで事業を法人化すると、法人としては2年前の売上は0円なので、この年の消費税の納税義務はありません。次の年も消費税の納税義務がありません。

さらにその次の年については、法人化した年の売上が1,000万円を超えていた場合は消費税の納税義務があるということになります。

個人事業で2年事業をおこない、その後法人化して2年事業をおこなうことで、トータル4年間消費税の納税義務がなくなることになります。

参考リンク:「いつが最適?法人成りの4つのタイミングについて、税理士が解説!」https://www.dreamgate.gr.jp/contents/column/timing-of-incorporation

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

個人事業主が事業を法人化するメリット・デメリットについて

では、個人事業主が法人化するベストなタイミングが分かったところで、次に気になるのは法人化によるデメリットはないか?という点でしょう。法人化によりいくつかのデメリットが生じます。それらは自分には問題がないものなのか、たしかめましょう。

個人事業主が事業を法人化する4つのメリット

まずさいしょに法人化するメリットについて解説します。

給与所得控除がある

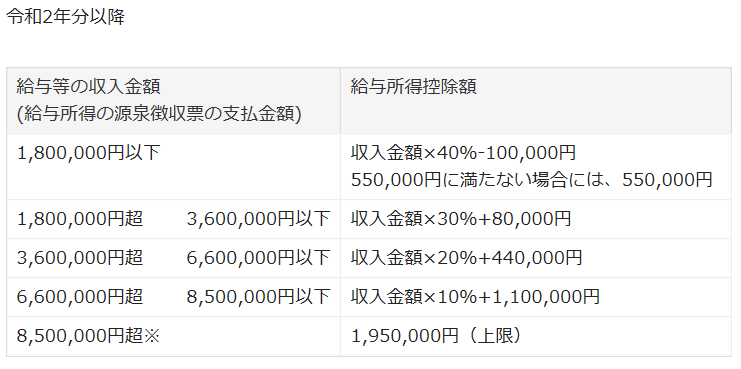

法人化すると自分の取り分は役員報酬(給与)として払われますので、給与所得控除があります。給与所得控除とは所得税等の計算をするさいに、「給与所得者の必要経費」として課税対象から差し引かれるものです。サラリーマンだって、靴やネクタイなど、仕事をするために必要となるものを買いますよね?それをいちいち「経費」として計算するのは大変だから、給与の収入におうじた一定額を「経費」として計算し、それを差し引いた所得から税金が課税されるということです。

表・国税庁「給与所得控除」より

(引用:https://www.nta.go.jp/m/taxanswer/1410.htm)

この表に応じて給与所得控除の額が求められます。

自分の取り分を経費にできる

「毎月同額でなければならない」などの条件を満たすと、役員報酬は損金(経費)に参入できます。

社会からの信用度があがる

法人化をおこなうと信用度があがります。取引先によっては個人事業主とは契約ができないところもあるでしょう。

事業承継できる

たとえば自分がおこなっている事業を子や別のだれかに引き継ぎたいとき、個人事業を継ぐにはさまざまな手続きが必要ですが、法人化するとそのまま承継できます。

個人事業主が事業を法人化する3つのデメリット

事務負担が増える

特に会計・税務について事務負担がとても増えます。事務負担をおさえるために会計ソフトがいりますし、場合によっては税理士との顧問契約も必要でしょう。

法人化には費用がかかる

のちの章でくわしく説明しますが、法人化するさい、もし株式会社を選択すると、20~35万円ほどの費用がかかります。

赤字でも法人住民税の均等割は払わなければならない

法人住民税の均等割は、赤字でも払う必要があります。事業所のある自治体によってかわりますが、従業員50人以下、資本金1,000万円以下の場合でおよそ7万円です。

参考リンク:「法人成り」6つのメリットと4つのデメリット、簡単に行う方法とは

https://www.dreamgate.gr.jp/contents/column/incorporation-merit-demerit

法人化することで税金や社会保険はどうなる?

では法人化することで、税金はどう計算するのでしょうか。また、自分ひとりで事業を行うとしても、社会保険にははいらないといけないのでしょうか?

個人事業主の所得税についての税率

事業についての所得は事業所得と呼ばれ、売上金額から必要経費をひいて出します。事業所得以外に所得があればそれらとたして、保険料などを控除すると、所得金額がでます。

先ほどの速算表のように、所得税はこの所得金額に税率をかけ、一定の金額を控除して出すことになります。

法人化した際の税金についての税率

法人の所得金額は、最終利益にさまざまな金額をたしたりひいたりして求めます。法人化した際の税金はその所得金額から出すことになりますが、所得からではなく利益から考えると、法人化した際の税金は利益に大体35%をかけた金額だと考えておいてください(これより低くなることが多いと考えられます。)。

法人は社会保険へ加入しなければならない

社員がひとりでもいれば、法人は社会保険へ加入しなければなりません。このとき、社員とは社長もふくみます。つまり社長ひとりだけの会社であっても、会社を設立したら社会保険へ加入しなければいけません。

参考リンク:「法人成り」6つのメリットと4つのデメリット、簡単に行う方法とはhttps://www.dreamgate.gr.jp/contents/column/incorporation-merit-demerit

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

法人化に必要な手続きと費用は?

法人化の手続き

会社には下の表のとおり、4種類の会社があります。債務への責任の範囲と決議方法で会社の種類は異なっています。

会社の形態による責任と基本的な決議方法の違い

| 出資者の責任範囲 | 基本的な決議方法 | ||

| 株式会社 | 有限責任 | 資本多数決 | |

| 持分会社 | 合名会社 | 無限責任 | 頭数多数決 |

| 合資会社 | 無限責任+有限責任 | ||

| 合同会社 | 有限責任 | ||

今回は日本でもっともスタンダードな株式会社の設立の流れについて説明いたします。

1.発起人を決める

発起人とは会社設立手続きをおこなう人のことです。

2.商号を決める

商号は会社の名前だと思ってください。

3.基本事項を決める

基本事項とは、商号、目的(この会社でおこなう事業の内容)、本店の所在地、資本金なのことです。

4.会社代表者のハンコを作る

設立登記などに必要な会社代表者のハンコを作ります。銀行印、社名印、住所・電話・社名の入ったゴム印なども一緒に作っておくほうがよいでしょう。

5.関係者個人の印鑑証明を取る

会社の関係者個人の印鑑証明を取ります。

6.定款を作る

定款とはいわば会社のルールブックのようなものです。

7.公証人から定款の認証を受ける

定款を公証人に認証してもらいます。

8.金融機関に出資金を払い込む

出資金を金融機関に払い込み、資本金とします。

9.取締役会を開く

取締役会を開き、代表取締役を決めるなどします。

10.設立登記申請書を作り登記する

登記をおこないます。

以上で、不備がなければ、会社が設立されます。

法人化の費用

株式会社の設立には、次のような費用がかかります。

| はんこ代 | 2~10万円 |

| 公証人に払う認証手数料 | 約5万円 |

| 公証役場に保管する定款1部 | 4万円 ※電子定款の場合は不要 |

| 登録免許税 | 15万円 |

| 合計 | 約25万円~30万円 |

法人化で受けられる助成金

個人事業主にはないメリットとして、助成金などの支援を受けやすい(対象が多い)ということが挙げられます。ここでは法人化で受けられる助成金について見ていきます。

国の生涯現役起業支援助成金

生涯現役起業支援助成金については40歳以上限定の助成金です。

(引用:生涯現役起業支援助成金|厚生労働省https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000115906.html)

1.雇用創出措置にかかわる助成金

40歳以上の方が、起業するにあたり又は起業してまもなく、事業活動のための従業員を雇うための経費の一部についての助成金です。

・起業基準日において60歳以上の方は、条件を満たせば、最大200万円の助成金が受け取れます。

・起業基準日において40歳以上60歳未満の方は、条件を満たせば、最大150万円の助成金が受け取れます

2.生産性向上にかかわる助成金

上記1の助成金を受け取った企業において、助成金を受け取った後、企業活動における生産性が一定程度向上した場合に払われる助成金です。金額は1で払われた金額の25%です。

東京都による革新的サービスの事業化支援についての助成金

以下の2つの条件をともに満たす事業をおこなう中小企業者を助成します。

限度額は2,000万円です。

(引用:革新的サービスの事業化支援事業|公益財団法人東京都中小企業振興公社)

https://www.tokyo-kosha.or.jp/support/service/kakushin.html)

・中小企業者等が自らおこなう先進技術などを活用した革新的サービスの事業化に取り組む事業

・助成対象期間にサービス事業モデルを実現させるための情報システム・設備の導入など、サービスの開発・改良をおこなう計画が含まれている

個人事業主が事業を法人化する目安は現在の売上

ここまで、個人事業主が事業を法人化するタイミングなどについて見てきました。個人事業主が事業を法人化する目安は、現在の売上であるといえるでしょう。売上によって利益も変わるでしょうし、消費税の納税義務も変わるからです。