減価償却とは、資産の購入費用をその期間だけの費用とするのではなく、複数の期間にわたって計上するための会計処理のことを指します。

資産を購入すると当然費用がかかります。その資産は数年間にわたって継続して利用していくことになります。その場合、その資産は複数年にわたって継続して会社の収益に貢献するものになるでしょう。したがって、特定の期間だけに費用を帰属させるのではなく、資産が利用可能な期間にわたって費用を帰属させる方が合理的です。

本記事では、減価償却の意味や資産別の計算方法をわかりやすく解説します。本記事を読むことで、会計の知識が薄い方でも、減価償却の目的や計算方法への理解が進み、実務における会計処理が可能となるでしょう。

- 目次 -

減価償却とは費用を特定の期間に配分すること

減価償却とは、固定資産の購入費用を、その資産を利用する予定の期間にわたって費用として配分するための会計処理です。

固定資産とは、企業や個人事業主が業務で使用するために購入した、機械装置やビル、パソコンなど、一定期間以上利用可能な資産です。

この定義からわかるように、減価償却の対象となる資産は、一定期間以上利用可能な資産に限定されます。

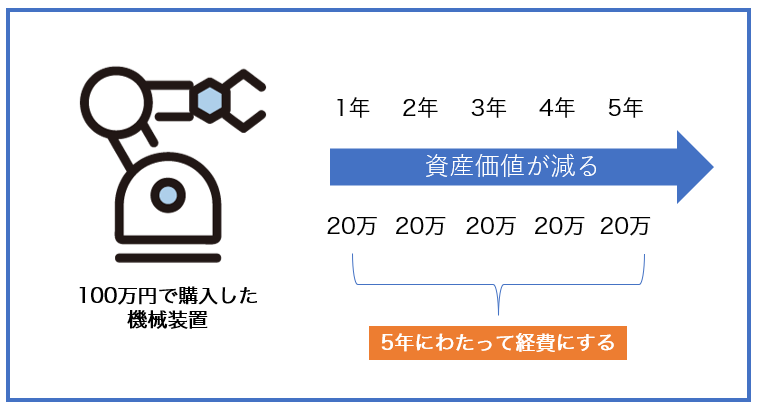

たとえば、車を製造する事業を営む会社が、車の製造に必要な機械装置(固定資産)を100万円で購入した場合、その機械装置を1年間で使い潰してしまうということはありません。通常、複数年度にわたって機械装置を利用します。

しかし、機械装置を購入した時点で100万円の費用が支払われているため、その期間の費用は100万円となります。しかし、次の期間はこの機械装置を利用しているにもかかわらず、費用0で車を製造することになってしまいます。

減価償却は、この100万円の費用を機械装置が利用可能な期間にわたって配分するための手続きです。もし5年間この機械装置を利用する予定である場合、100万円の費用を利用可能な期間にわたって配分した方が合理的です。5年にわたって毎年同じだけの費用がかかっていると想定した場合、毎年20万円の費用(減価償却費)が計上されることになります。

減価償却をおこなう目的

減価償却には、主に以下のような3つの目的があります。

①適切な期間損益計算

固定資産の購入は、大きな出費となります。そのため、購入した資産がもたらす収益と費用が時間的に一致しなければなりません。例を挙げるなら、大型機械の購入に際して発生した費用を一年ですべて計上してしまうと、その年の利益は大幅に圧迫されるでしょう。

これは、じっさいにその機械から得られる利益が複数年にわたって発生することを考えると、不適切な損益計算となります。減価償却により、購入費用を資産の予想される利益発生期間に配分することが可能です。この処理により、各期の利益はじっさいの経営成績をより正確に反映することが可能となります。

②節税

減価償却費は、税法上認められた損金処理(経費)として機能します。つまり、減価償却をおこなうことで、毎年一定額の経費を計上可能となるわけです。減価償却費の計上は、企業の課税所得を減少させ、結果的に法人税などの節税に繋がります。

購入費用を一度に計上すると、購入年度における税金の負担は経費が計上される分小さくなります。しかし、減価償却によって配分された場合、毎年の課税所得が抑えられ、税負担が平準化されます。

③投資家への情報提供

減価償却費の適切な計上は、貸借対照表や損益計算書の公表を通じて企業の資産状況や将来性を明らかにする役割も果たします。貸借対照表では、原則として固定資産の取得時の価格と減価償却の額がセットで表示されています。

投資家は、貸借対照表から、資産をいくらで購入し、あとどれくらいの期間その資産を利用できるかを読み取ることが可能です。損益計算書では、1年間にどれくらい減価償却がおこなわれているかが表示されます。これらの情報が投資家に適切に公開されることによって、投資家は、その企業に投資すべきか否かを適切に判断できるようになります。

減価償却をおこなう理由

減価償却は、適切な損益計算を支える基本的な会計処理のひとつです。

減価償却は、企業が保有する固定資産の価値が時間とともに減少する経済的現実を会計処理に反映するための手続きです。

減価償却を適切におこなうことによって、企業の財務報告はその実態に即したものとなり、税務上の適正な節税対策が可能になります。

たとえば、100万円で購入した機械装置を5年間利用するケースを考えましょう。減価償却をおこなわない場合、購入時点で100万円の費用が計上されます。しかし、この機械装置を数年間利用して企業は経済活動をおこないます。つまり、機械装置は複数年にわたって利用されるわけです。したがって、100万円という費用を一括で計上するのは適切ではなく、複数年にわたって費用を配分して計上する方が合理的です。

減価償却を通じて、企業は固定資産の価値減少を費用として計上できます。

減価償却により、資産の現在価値を正確に反映した財務諸表を作成することが可能です。資産の購入時にその全額を費用として計上してしまうと、じっさいに資産が利益を生み出している期間における価値を正確に反映できなくなります。減価償却費を適切に計上することで、企業はその期間にわたる経済活動を正確に報告できるのです。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

減価償却の対象となる資産

減価償却は、企業や個人事業主が業務に長期間使用する資産の価値減少を会計上認識するための重要なプロセスです。

以下は、減価償却が可能な資産の種類と、それに該当する具体的な資産の例を示した表です。

| 資産の種類 | 具体的な資産の例 |

| 建物 | 事務所ビル、工場、倉庫 |

| 構築物 | 橋梁、道路、塀 |

| 機械装置 | 製造機械、オフィスのコピー機、パソコン |

| 器具・備品 | デスク、椅子、棚 |

| 車両・運搬具 | 社用車、フォークリフト |

| 無形固定資産 | ソフトウェア、特許権、商標権 |

| 生物 | 家畜(牛、豚)、果樹 |

これらの資産は、時間の経過とともにその価値が減少し、企業の業務に使用されることにより劣化または消耗します。減価償却を通じて、これらの資産の価値減少を経済的に計上し、資産のじっさいの価値を財務諸表に反映させることが可能です。

減価償却の対象とはならない資産

一方で、減価償却の対象とならない資産も存在します。これらは、経年劣化がない、または特定の条件に該当するため減価償却の適用外とされます。

- 土地や借地権土地は時間が経ってもその価値が減少しないため、減価償却の対象外です。同様に、借地権などの権利もその価値が経時的に減少しないため対象外とされます。

- 未使用の固定資産業務に使用されていない固定資産は、減価償却の対象外となります。これは、資産がじっさいに使用されていないため、価値の減少が発生しないと考えられるからです。

- 取得価額が1点100万円以上の美術品高価な美術品や収集品は、投資目的で購入されることが多く、価値が増す可能性もあるため、減価償却の対象外となります。

これらの資産については、減価償却を適用することはできません。そのため、財務諸表における資産の評価や管理に当たっては、これらの特性を考慮する必要があります。とくに、土地や高価な美術品などは資産価値が時間とともに変動する可能性があります。そのような資産については、適切な評価や管理が必要です。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

代表的な減価償却費の計算方法3選

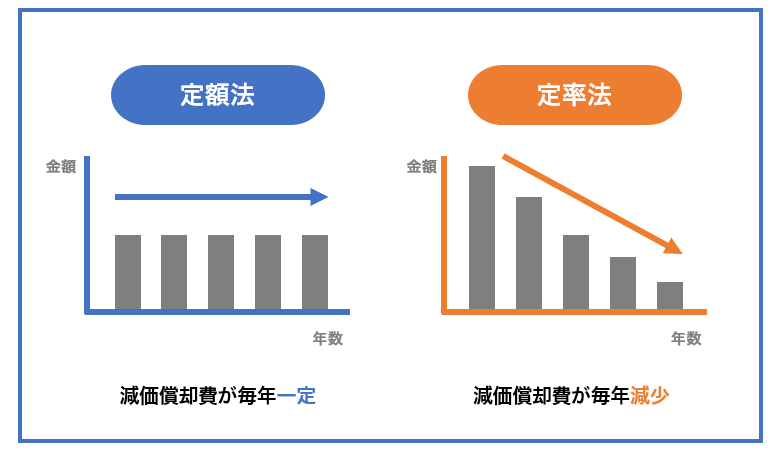

減価償却にはいくつかの計算方法がありますが、定額法と定率法が一般的に使用されます。減価償却の計算方法は、資産の種類や企業の経済状態、さらには戦略的な目的に応じて選択することが一般的です。また、生産高比例法も特定の条件下で適用されることがあります。

定額法による計算方法

定額法は、資産の耐用年数を基に、毎年一定の割合で減価償却費を計算し、計上する方法です。この方法では、資産の使用による劣化が均等に進むと仮定しています。オフィス家具やPCなど、使用頻度に大きな変動がなく、比較的一定のペースで価値が下がると考えられる資産への適用が適している計算方法です。

・具体例

たとえば、100万円で購入した機械設備の耐用年数が5年とします。この機械設備に対する定額法の償却率が年20%(=1/5)の場合、毎年20万円(=100万円×20%)の減価償却費を計上します。これにより、機械設備の帳簿価額は毎年減少していき、耐用年数の終わりには帳簿価額が0円になります(じっさいには備忘価額として1円を残す場合もあります)。

定率法による計算方法

定率法は、資産の帳簿価額に対して一定の割合で減価償却費を計算する方法です。この方法は、資産の価値が使用初期に急激に減少し、その後は減少率が緩やかになると考える資産に適しています。新技術に関連する機械や設備などが対象となることが多いでしょう。

・具体例

200万円で購入した特定の機械があり、初年度の償却率が40%とします。初年度の減価償却費は80万円(=200万円×40%)となり、帳簿価額は120万円に減少します。2年目の償却費は、残った帳簿価額120万円に対して同じ40%を適用して計算します。

生産高比例法による計算方法

生産高比例法は、資産の使用量や生産量に応じて減価償却費を計算する方法です。生産高比例法は、資産の劣化や価値の減少が使用量や生産量に直接関連する場合に適した計算方法です。たとえば、車両運搬具、製造機械、航空機などがこの例に該当します。購入価格を資産の総予想生産量で割り、単位生産あたりの減価償却費を算出します。その後、じっさいの生産量にこの単位減価償却費を乗じて、その年の減価償却費を計算します。

・具体例

500万円で購入した製造機械があり、その総予想生産量を100万個とします。この場合、単位あたりの減価償却費は5円(=500万円÷100万個)となります。ある年に50万個を生産した場合、その年の減価償却費は250万円(=50万個×5円)と計算されます。生産高比例法では、生産量が増えれば増えるほど、その年の減価償却費も増加するため、資産の使用状況に応じた費用計上が可能です。

減価償却の会計処理方法

減価償却は、企業が固定資産を購入した際にかかった費用を、その資産の耐用年数にわたって配分し、費用(減価償却費)として計上する会計処理です。

減価償却の会計処理方法には「直接法」と「間接」法があります。

会計処理方法のほかに注意したい点として、「売却・処分した場合」の仕訳があります。

直接法による減価償却の表示

直接法は、減価償却費を固定資産の勘定から直接差し引く方法です。この方法の特徴は、減価償却後の固定資産の帳簿価値(帳簿上の残額)が、貸借対照表上でわかりやすく表示される点です。たとえば、取得価額200万円で耐用年数4年のフォークリフトの減価償却費50万円を直接法で仕訳する場合、仕訳は以下のようになります。

| 借方 | 金額 | 貸方 | 金額 |

| 減価償却費 | 500,000円 | 車両運搬具 | 500,000円 |

貸借対照表では、車両運搬具が150万円と表示されることになります。

間接法による減価償却の表示

間接法は、減価償却費を固定資産から直接差し引くのではなく、減価償却累計額として別の勘定科目に計上する方法です。これにより、固定資産の取得価額が帳簿上でそのまま保持され、減価償却累計額を通じて資産の減価状況を確認することができます。同じフォークリフトの例で間接法を用いると、仕訳は以下のように記録されます。

| 借方 | 金額 | 貸方 | 金額 |

| 減価償却費 | 500,000円 | 減価償却累計額 | 500,000円 |

貸借対照表では、車両運搬具が200万円▲減価償却累計額50万円とセットで表示されます。

減価償却対象資産を売却・処分した場合の会計処理

固定資産を売却または処分した場合、その取引によって生じる利益や損失を記録する必要があります。これは「固定資産売却益」や「固定資産売却損」、「固定資産除却損」といった勘定科目を使用して表されます。たとえば、取得価額500万円、減価償却累計額490万円の車両を10万円で廃棄した場合の仕訳は以下のようになります。

| 借方 | 金額 | 貸方 | 金額 |

| 減価償却累計額 | 490,000円 | 減価償却累計額 | 500,000円 |

| 固定資産除却損 | 10,000円 | ー | ー |

少額減価償却資産の特例

なお、2024年3月31日までに取得して事業で使用しはじめた資産については、「少額減価償却資産の特例」を利用することができます。少額減価償却資産の特例は、取得価額が30万円未満の減価償却資産を取得した際、費用を一括で経費にできる制度(上限は1年につき300万円)です。制度の範囲内であれば費用計上することができますが、超える額については資産計上したうえで、減価償却費を計上する必要があります。

参考:https://www.chusho.meti.go.jp/zaimu/zeisei/pamphlet/zeisei_leaflet_r6.pdf

4. 借入金があるなら支払利息はいくらなのか

減価償却をおこなう場合の3つの注意点

減価償却は、企業が保有する固定資産の価値減少を会計上で反映させるための重要な処理です。減価償却をおこなう際には、いくつかの注意点があるため紹介します。

年の途中で資産の使用を開始した場合

年の途中で新たに資産を取得し、その使用を開始した場合、その年の減価償却費は取得した月から年末までの期間に対応する額を計上する必要があります。

企業は、通常年度末に決算手続きをおこないます。減価償却は、決算手続きのひとつとして実施される会計処理です。そのため、会計期間である1年分の減価償却費を計上することになります。しかし、年の途中で資産の使用を開始した場合、1年間資産を使用したわけではないため、月割処理をおこないます。

月割処理により、資産の使用開始日から適切に費用を配分できるようになり、企業の損益を正確に反映させることが可能となります。たとえば、6月に機械を購入し、その年の12月までに6ヶ月間使用する場合、年間の減価償却費の半分をその年の減価償却費として計上します。

中古資産を購入し使用を開始した場合

中古の固定資産を購入した場合、その資産の残存価値や耐用年数の見積もりがとくに重要になります。中古資産は新品と比べて耐用年数が短くなる可能性があるため、適切な減価償却費の計算には、購入した中古資産の具体的な状態を正確に評価することが必要です。

この評価は、専門家に依頼することもあれば、市場価値や以前の使用状況を基に自社でおこなうこともあります。中古資産の価値評価方法に応じて、減価償却費の計算方法を見直す必要があることを理解しておく必要があります。

減価償却の対象資産を期中に廃棄・売却した場合

資産を売却または廃棄した場合、その時点での帳簿価額(未償却残高)と売却価格(または廃棄による損失)との差額の計算が必要です。その差額に基づいて「固定資産売却益」、「固定資産売却損」、または「固定資産除却損」を計上します。

売却益が発生した場合は収益として、売却損または除却損が発生した場合は費用として会計処理をおこないます。この過程では、減価償却累計額を正確に管理し、売却または廃棄時の帳簿価額を確定することが重要です。売却や廃棄による処理は、企業の財務状況に直接影響を及ぼすため、とくに注意深くおこなう必要があります。

主な資産別の耐用年数

減価償却の対象となる資産について、どの程度の期間利用可能であるかは本来経営者が判断すべきです。しかし、日本では、所得税法で定められた耐用年数を用いて利用可能期間を決定する方法が実務上定着しています。

国税庁が公開している各資産の具体的な耐用年数は以下の表のとおりです。

| 構造・用途 | 細目 | 耐用年数 |

| 木造・合成樹脂造のもの | 事務所用のもの 店舗用・住宅用のもの 飲食店用のもの 旅館用・ホテル用・病院用・車庫用のもの 公衆浴場用のもの 工場用・倉庫用のもの(一般用) |

24 22 20 17 12 15 |

| 木骨モルタル造のもの | 事務所用のもの 店舗用・住宅用のもの 飲食店用のもの 旅館用・ホテル用・病院用・車庫用のもの 公衆浴場用のもの 工場用・倉庫用のもの(一般用) |

22 20 19 15 11 14 |

出典: 耐用年数表| 国税庁

| 構造・用途 | 細目 | 耐用年数 |

| 一般用のもの(特殊自動車・次の運送事業用等以外のもの) | 自動車(2輪・3輪自動車を除く。) 小型車(総排気量が0.66リットル以下のもの) 貨物自動車 ダンプ式のもの その他のもの 報道通信用のもの その他のもの 2輪・3輪自動車 自転車 リヤカー |

– 4 – 4 5 5 6 3 2 4 |

| 運送事業用・貸自動車業用・自動車教習所用のもの | 自動車(2輪・3輪自動車を含み、乗合自動車を除く。) 小型車(貨物自動車にあっては積載量が2トン以下、その他のものにあっては総排気量が2リットル以下のもの) 大型乗用車(総排気量が3リットル以上のもの) その他のもの 乗合自動車 自転車、リヤカー 被けん引車その他のもの |

– – 3 5 4 5 2 4 |

出典: 耐用年数表| 国税庁

まとめ

減価償却は、固定資産の取得費用をその資産の利用可能な期間にわたって配分し、費用(経費)として計上する会計処理です。減価償却によって、企業の財政状態や経営成績を正確に表示し、各期間に税負担を適切に配分できるようになります。

減価償却の会計処理方法としては、直接法と間接法があります。どちらを用いるかによって仕訳方法が異なるため注意が必要です。また、固定資産の売却や除却の際には、その時点の帳簿価額と売却価格や廃棄による損失との差額に基づき、「固定資産売却益」、「固定資産売却損」、「固定資産除却損」を計上します。

減価償却を実施する際は、年の途中で資産の使用を開始した場合や、中古資産を購入した場合、そして償却途中の資産を廃棄・売却した場合の計算方法にとくに注意が必要です。

減価償却の手続きは、非常に複雑です。そのため、最初のうちは誰しも不安に思いながら処理しているでしょう。もし減価償却の手続きで不安な点がある場合には、税理士に無料で相談可能です。ぜひ積極的に利用してください。

執筆者プロフィール:ドリームゲート事務局

ドリームゲートは経済産業省の後援を受けて2003年4月に発足した日本最大級の起業支援プラットフォームです。

運営:株式会社プロジェクトニッポン

Facebook | Twitter