はじめまして。ドリームゲートアドバイザーで税理士の柴田 充啓です。

右手でプログラミング、左手で申告書を書いてきて50年、システムがわかる税理士というより、税務がわかるシステム屋という方がピッタリ。 社員も全てシステムエンジニアです。

今回は中小零細業者の電子帳簿保存法(以下、電帳法)と適格請求書(以下、インボイス)制度の対応解決法を具体的に説明します。

2023年10月から開始されるインボイス制度と関係が深い2024年1月から必須の電帳法対策について、BtoB事業者は、どうしたらコスパ良く乗り切れるか、免税業者はどうしたら良いか等について解説します。

結論から先に書くと

- JIIMA認証済の市販会計ソフトを導入

- 自事業に適合するインボイス対応の販売管理システムを導入

- 補助金の活用

- 取引先との交渉 となります。

電帳法やインボイス制度の概要については、多くのネット記事やセミナー等で説明していますので、改めて述べる事は省略します。

- 目次 -

1. JIIMA認証済の市販会計ソフトを導入

電帳法では、

- 電子帳簿保存

- スキャナ保存

- 電子取引

の3つのポイントがあります。

「①電子帳簿保存」については、優良な電子帳簿(例: JIIMA認証)と認められているものを使えば国税関係帳簿書類等を紙で出力しなくてもデータのまま保存でかまいません。

多くの市販会計ソフトは優良な電子帳簿と認められていますが、販売管理システムもこれから増えていくでしょう。

「②スキャナ保存」については、請求書等を紙でもらった場合にスキャナ保存(電子証憑)をしてタイムスタンプを付しておけば紙は破棄してもかまいません。

タイムスタンプを付すことができない場合は、紙も保存しておいて日常は電子証憑で処理し、めったにない(?)税務調査時に紙を提出したらOKです。

「③電子取引」が要注意で、請求書等をメール添付のPDFで受け取ったり、ネット上の取引サイトからダウンロードした場合は、そのまま保存しなくてはいけません。

この電帳法は2022年1月から施行され、2024年1月からどの事業者も義務となります。

一方、インボイス制度は2023年10月から施行され、区分記載請求書に登録番号・適用税率・消費税額が追加されて、免税事業者は発行できません。

請求書は書面に代えて電子データで提供することもできる、いわゆる電子インボイスも認められ、上記の電帳法との絡みで普及していくでしょう。

この③については、2. 自事業に適合するインボイス対応の販売管理システムを導入で述べるとして、まずJIIMA認証済の市販会計ソフトを導入します。

https://www.jiima.or.jp/certification/denshichoubo_soft/list/

例えば弥生会計なら、顧問先紹介制度を利用すれば割安で購入できます。

その後、「過少申告加算税軽減措置適用のための届出」をすると、所得税・法人税または消費税に係る修正申告などがあった場合、申告漏れに課される過少申告加算税が5%軽減されます。

- 例:法人税の税務調査で申告漏れ、100万円の追加納税

通常:100万円×10%=10万円

優良:100万円×5%= 5万円 (隠蔽仮装行為は不適用)

適用を受けようとする国税の法定申告期限までに提出したらOKです。

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/0021011-060_01.htm

さらに、税務調査用に総勘定元帳等を紙で出力しなくてもよくなります。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

2. 自事業に適合するインボイス対応の販売管理システムを導入

2022年(令和4年)1月施行の改正電子帳簿保存法で、一定の要件を充たせば、生産性向上に大きく貢献できるものが2つあります。

- ひとつは、A.「電子的に作成した帳簿・書類をデータのまま保存」

- もうひとつはB.「電子的に授受した取引情報をデータで保存」

です。

A.は紙で出力不要で整理・保管場所・探す手間が省けます。

B.は紙で出力しないでそのまま保存が必須で、A.と同様の省力化となります。

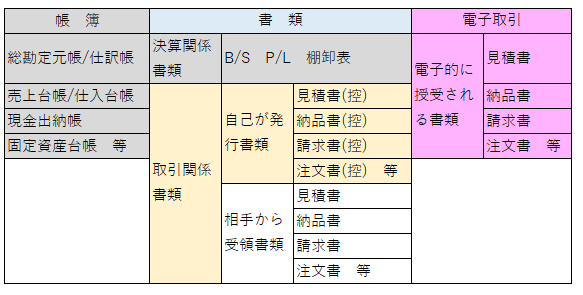

対象となる国税関係帳簿書類は、下記のものです。

上記の表の灰色背景のものは、会計システムで出力され、それ以外は販売管理システム等の基幹業務システムから出力されます。

すなわち、日常業務では量的にも多く、スピード的にも後者の方が重要視されます。

基幹業務システムでA.を充たすためには、「優良な電子帳簿」として認められなければいけません。上記の表の黄色背景のものです。

最も重要な要件は、訂正削除履歴が電子データとして保存され、帳簿の「トレーサビリティ(追跡可能性)」が確保されている事です。

訂正削除ができないシステムも「優良な電子帳簿」として認められていますが、会計ソフトはともかく、販売管理ソフトでは業務に支障が出ます。

見積を何度も訂正したり、単純間違いや顧客の要望で日付や商品を変更したりと、改ざんではなく日常的に訂正削除が頻繁に発生します。

電子データのトレーサビリティは、税務調査の場合だけでなく、サポート業務や内部統制にも役立ちます。

JIIMA認証制度で「優良な電子帳簿」として多くの会計システムが認証されていますが、販売管理システムでは、弊社の「ふくろう販売」シリーズがあります。

国税庁のJIIMA認証情報リスト(電子帳簿ソフト)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/pdf/JIIMA_list.pdf

B.については、2023年12月31日までの猶予期間がありますが、紙に出力して保存するのでなく、電子のまま保存しなくてはいけません。上記の表のピンク色背景のものです。

例えば、請求書のPDFをメール添付でもらった場合は、検索用に添付ファイルを取引日・取引先・金額等の規則性をもったファイル名で保存しなければいけません。

得意先からの注文書や、仕入先からの見積書・注文請書・請求書等、PDFで添付されたものの索引簿作成や、一つずつファイル名変更して所定のフォルダに保存するのは手間です。取引先・取引年月日・金額をファイル名にしたPDFを添付してもらえたら助かります。

さらに、「電子取引データの訂正及び削除の防止に関する事務処理規定」を準備しておきます。国税庁に雛形があるので自社用に編集したらいいでしょう。

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/0021006-031.htm

電帳法やインボイス制度への対応以前に自社の業務に適合する販売管理システムを選択(カスタマイズの可否も)するのが最重要という事は言うまでもありません。

3. 補助金の活用

インボイス制度がらみで利用できる補助金に以下のものがあります。

(1) 小規模事業者持続化補助金(インボイス枠)

2021年9月30日から2023年9月30日の属する課税期間で一度でも免税事業者であった又は免税事業者であることが見込まれる事業者のうち、インボイス発行事業者に登録し、販路開拓の取り組みを行う小規模事業者は、販路開拓用のHP等の経費等に対して補助率2/3(上限100万円)の補助金が支給されます。

https://www.shokokai.or.jp/jizokuka_r1h/shinsei.html

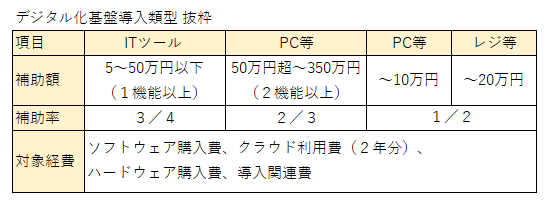

(2) IT導入補助金(デジタル基盤導入枠)

通常枠とは別にデジタル基盤導入枠が拡充され、中小・小規模事業者に、インボイス制度も見据えたデジタル化を一挙に推進するため、会計ソフト・受発注ソフト・決済ソフト・ECソフトの導入費用に加え、PC・タブレット、レジ・券売機等の導入費用を支援するものです。

IT導入補助金2022

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

4. 取引先との交渉

(1)課税事業者はインボイス登録番号を取得し販売管理システムにセットする事でインボイス対応請求書等を発行できます。

インボイス登録番号

https://www.invoice-kohyo.nta.go.jp/about-toroku/index.html

得意先によっては電子インボイスでなく紙で欲しいという場合もあります。できるだけ電子インボイスにしてもらうよう交渉が必要かもしれません。

発行枚数によりますが、請求書等をPDF出力できる販売管理システムなら、「楽々明細」等のソフトを利用する事により紙で出力・封書挿入・投函業務から解放されます。

http://www.astem.com/rakuraku/

(2) 免税事業者は課税事業者になってインボイス登録番号を取得するか、このまま免税事業者でいくか、しばらくたってから課税事業者になるのか判断してください。

2023年10月~3年間は80%、次の3年間は50%仕入税額控除の経過措置があります。

https://www.nichizeiren.or.jp/wp-content/uploads/invoice/invoice15b.pdf

得意先にとっては3年間仕入の20%は控除できない他に事務手続きの煩わしさもあるので、その辺を考慮した価格交渉になるでしょう。

参考までに、「インボイス制度への対応に関して独占禁止法等上問題となる行為」を記載します。

発注者(買手)が課税事業者になるよう要請する事は独禁法上問題ないが、課税事業者にならなければ取引価額を引き下げる、それにも応じなければ取引を打ち切ると一方的に通告する事は独禁法上の優越的地位の乱用として問題となるおそれがあります。

また、課税事業者となるに際し、価格交渉の場において明示的な協議なしに価額を据え置く場合も独禁法上問題となるおそれもあります。

取引価格の設定については、充分な協議を行ない双方納得の上で行なっていく事が最も重要となります。

発注者(買手)が下請事業者に対して、免税事業者であることを理由にして、消費税相当額の一部又は全部を支払わない行為は、下請法第4条第1項第3号で禁止されています。 「下請代金の減額」として問題になります。

下請事業者が課税事業者になったにもかかわらず、免税事業者であることを前提に行われた単価からの交渉に応じず、一方的に従来どおりに単価を据え置いて発注する行為は、下請法第4条第1項第5号で禁止されている「買いたたき」として問題になるおそれがあります。

- 免税事業者及びその取引先のインボイス制度への対応に関するQ&A

https://www.jftc.go.jp/dk/guideline/unyoukijun/invoice_qanda.html - インボイス制度アドレスの免税事業者との取引に係る下請法の考え方

https://www.jftc.go.jp/dk/guideline/unyoukijun/invoice/invoice_jirei.pdf

まとめ

以上、電帳法及びインボイス制度の対応について述べてきましたが、肝心なのはデジタルトランスフォーメーションによって生産性を上げて付加価値を高めていく事です。

進化したIT技術を駆使して事業をより良いものへと変革させ続けてください。

なお、「販売管理システムで解決できる電帳法とインボイス制度」についてセミナー動画を無料で配信していますので、より詳しい説明ご希望の方は、下記から視聴してください。

執筆者プロフィール:

ドリームゲートアドバイザー 柴田 充啓

インボイス制度や電子帳簿保存法への対応、業務システムの改善などDX推進のためITエンジニアと税理士という二足の草鞋でご活躍されています。長年の経験と知見により、会計・業務まわりのDX推進に的確なアドバイスをもらえるでしょう。

この著者の記事を見る

- 2022年8月1日 「電子帳簿保存法」と「インボイス制度」を一気に解決する方法をIT税理士が解説