- 目次 -

多様化する事業承継とその背景

「人生100年時代」という言葉を最近よく耳にするようになりました。

平均寿命の伸びや少子高齢化の影響で、年金支給年齢が先延ばしされるなど、いつまで現役で働けばよいのか?逆にいつまで働かなくてはいけないのか?

私たち「起業家」「経営者」にとっても、社会的にも大きな問題になっています。

税理士として日頃行っている、相続税の申告やそのご相談では、財産を受け継ぐ側がすでに「後期高齢者」の年齢であることも、まれではありません。

時代の流れに対して、民法や税法など法の整備が遅れていることを実感します。

そんな時代の中で、平成30年4月より「事業承継税制」の大幅改正が行われました。というのもこの「事業承継税制」かねてから施行はされていたのですが、使い勝手が悪く評判が悪かったため、煩わしい法の縛りをザックリ簡素化することになったわけです。

そもそも事業承継税制とは

「事業を次の世代にバトンタッチしたい中小企業の経営者が、生前に事業を誰かに引き継げば、その際にかかる相続税や贈与税を大幅に減額しますよ」という内容の税制です。

団塊の世代といわれる経営者層が大量に引退期に突入する今、子や孫などの親族ではない他人が事業承継するケースも増加しています。

事業承継のカタチが多様化する未来に備えて、税の専門家という立場から「事業承継」について易しく解説いたします。

「事業承継」って何を引き継ぐの?

「経営者を次の世代にバトンタッチすることが事業承継なら、代表取締役を若い人に変更すればいいんじゃないの?」

まさかこんな簡単に考えている方はいないと思いますが、具体的に事業承継とは何を引き継げばよいのでしょうか?

承継しなければならない3つのモノ

私はまず次の3つの承継を考えます。

1.経営「人」の承継

中小企業は社長で決まる!「経営力」「経営権」

2.財産の承継

「自社株式」の承継・・・事業資金・設備・不動産

3. 知的財産の承継

組織力・ブランド・技術・ノウハウ・取引先とのコネクションetc.

「会社の強み」「成功の秘訣」

1.の「人」の承継について。

この場合の「人」とは「権力」そのものです。いくら代表取締役を若い人の名義に変えたところで、影でいつまでも前経営者が権力を主張しては意味がありません。

悪気ではなく、次世代をサポートするつもりでずっと牽制を張るという方もいますが、ここは事業を渡す側の引き際が大切となります。

後継者としても名前が「社長」になったところで、会議を行っても結局、自分の意見が通らないというのではモチベーションは上がりません。また、親子の場合は「どうせオヤジが・・・・」の状態で何年も歳月が流れ、社内からも社外からも社長なのに孤立した存在になってしまうという悲劇が、中小企業では起こりがちなのです。

特に親族以外の他人に引き継ぐ場合は、事業を渡す側に、この覚悟が必要です。

「もう自分の会社ではないんだ」と割り切って考えなければいけません。

2.の財産の承継について。

ここに面倒な税金の問題が発生します。例えば資本金1000万円で設立した会社でも、社長が頑張って毎年500万円の内部留保を20年間貯めたと考えます。

すると20年後には自社株の評価額は単純計算で500万円×20年=1億円となってしまいます。(実際の相続税評価には別の要素も係ってきます)決して非現実的な数字ではありません。

会社が経営の必要上、創業当初に買った土地が、たまたま値上がりしたとしても、その会社の株価の評価額にそのまま反映します。

財産を次の経営者に引き継ぐとき、先代の経営者が死亡して財産を引き継げば「相続税」、生前に後継者に贈与すれば「贈与税」の納税が発生する場合があります。

引き継いだ側に納税できる現金預金があれば良いのですが、もし納税資金がなければ金融機関から融資を受けるか、持っている財産を売却して資金を作らなければなりません。

そして、この問題を解決するために施行されたのが「事業承継税制」ということになります。

では最後に3.の知的財産の承継について。

これは会社のもっている、目に見えない資産全般を指します。特許や商標のような、法律で守られる財産もありますが、その会社がその会社であるべき本当の力、その業界での経験値や組織力、ブランド、技術など、目に見えなくても引き継がなくてはならない財産がそれです。

事業承継する相手により、かかる税金の種類が違う!

事業承継は、その相手によりかかってくる税金の種類が異なります。代表的な例を2パターンご紹介します。

パターン1. 相続権のない人に事業承継

事業承継の多様化については最初にご説明しました。少し前までは事業は子や孫などの直系親族に継承することが一般的で、子供のいない事業家は、親族の中で経営者の資質がありそうな甥や姪などを、養子として迎え入れ事業継承をすることが当たり前でした。

しかし最近では、養子縁組をしない親族や、全くの他人でも事業を引き継いでくれるならと事業承継を行う事例も増えてきたのです。

この場合の財産の承継でも税金の負担がないように、平成30年4月から施行された新事業承継税制では対応ができるようになりました。

過去の税制では、自社株式はいったん相続権を持つ親族に所有権が移り、そこで相続税が課税されます。その後、また自社株式を他人に譲渡すればそこで譲った人に譲渡所得が課税されます。また、タダで株式をプレゼントすれば貰った側に贈与税が課税されたのです。

パターン2. M&Aの場合

他人に事業を承継する方法として、タダで事業を引き継いでもらう方法ともう1つ、事業を買い取ってもらう方法があります。

この買い取ってもらう方法が「M&A]ということになります。

「M&A」の方法には大きく分けて次の4つがあります。

①株式の売却

②株式の交換

③会社の分割・合併

④事業譲渡

M&Aのメリットとしては、

後継者の教育が不要であること。実力のある会社に買ってもらえば事業の拡大、発展が望めること。金銭対価を取得するため、現経営者に負債がある場合それを完済することも可能であること、などがあげられます。

逆にデメリットとしては、

買い手を見つけるのが困難な場合も考えられること。前経営者にとっては会社を失う喪失感が大きいということもあります。

これは事業承継税制の対象では在りませんので、譲渡所得として株式を売却した側にその譲渡による株式の売却益に対して所得税15.315%、住民税5%が課せられます。

事業承継税制の減税力

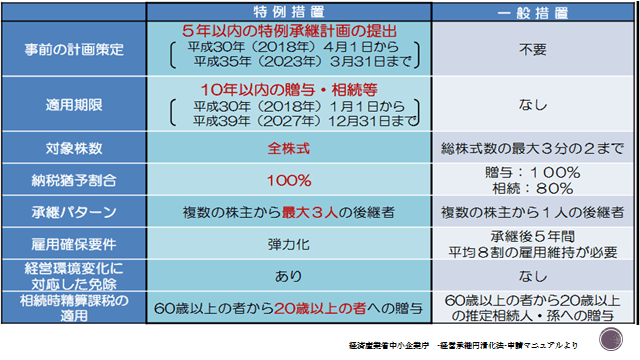

事業承継税制には「特例措置」と「一般措置」があり、減税額に差があります。特例と名乗るだけに、減税の割合は「特例措置」の方が大きいのですが、その分もちろん制約もあります。

まず、期間が限定されていること。そして「特例承継計画書」という書類を都道府県知事に提出し、認定を受けること。結構手続きが面倒ですので、計画書の作成にはプロの力を借りることをお勧めします。

ここでは「特例措置」と「一般措置」の違いを記載した表を下記に表示しますが、とりあえず2つの種類があることだけ記憶していただき、いったいどれだけの減税効果があるのか、例をあげてご説明します。

特例制度の具体的な効果

前提条件としては①経営者の遺産は自社株式のみ ②経営者は自社株式100%保有 ③相続人は後継者1人 ④自社株の評価額は4億円の場合

普通に相続税を計算すると

400,000,000円-36,000,000円(基礎控除)=364,000,000円

364,000,000円×50%(税率)-42,000,000円(控除額)=140,000,000円

一般措置を適用すると

全体株式の3分の2まで相続税は80%控除ですから

140,000,000円×2/3×80%≒74,660,000円・・・・納税猶予される相続税

特例措置を適用すると

全額納税猶予ですから140,000,000円の納税がゼロ

減税の効果だけ比べると大きな差があります。

しかし、この税制は特例制度の活用に適する場合と不適切な場合があります。

○特例制度の活用に適する場合

- 自社株式の相続税評価額が非常に高い場合

- 経営者の死亡時に想定される相続財産に占める自社株の割合が高い場合

- 後継者が確定していて、関係者の意志が一致している場合

- 後継者が複数で、将来的に複数体制の経営を行う方針でいる場合

○特例制度の活用が不適切な場合

- 現経営者がまだ事業を承継する意志が固まっていない場合

- 後継者が未成年である場合

- 後継者が複数いてその人間関係が思わしくない場合

- 後継者以外の推定相続人から遺留分減殺請求を受ける可能性がある場合

- すでに従来の一般措置を適用している場合

まとめ

ここまで実際に会社を経営する方の視線で、なるべく税法用語を使わず「事業承継と税金」についてご説明してきました。概要はわかっていただけたでしょうか?

まずは「事業承継税制」という便利な税制があり、その適用には期限があること。そして、もしご自分の会社の承継にこの税制の適用をしたいと考えたならばプロの協力がいること。これらはおさえておいてください。

ちなみに、ここでのプロとは私たち税理士ばかりでなく、中小企業診断士の先生や金融機関の相談員などもいます。ドリームゲートの中にも事業承継を数多く扱っている専門家の方もいらっしゃるはずです。もちろん、私の佐々木税理士事務所でもご相談を受け付けております。

事業承継税制の適用がふさわしい会社もあれば、逆に使わないほうが良い会社もあります。なかなかご自身で判断するのは難しいという場合は、あなたの会社を検討分析して、一緒に有利な道を選択するお手伝いが出来れば光栄です。

執筆者プロフィール:

ドリームゲートアドバイザー 佐々木 美佳氏

(佐々木税理士事務所 所長)

東京商工会議所ビジネスサポートデスク 派遣専門家税理士。

税理士業界に30年以上携わった経験により関わった企業は1,000社以上。

親・子・孫三代に渡る事業承継コンサルも経験し、平成26年に東京・麹町にて税理士事務所を開業。

一般社団法人シェア・ブレイン・ビジネス・スクール認定講師も務め、強みを活かしたビジネスモデル策定に関わった経験が豊富。

この著者の記事を見る

- 2019年4月12日 「確定申告が必要な方」と

「確定申告をすれば税金が戻る方」 - 2019年1月23日 日本一易しい

事業承継と税金のはなし