その他、余罪として特別背任罪、所得税法違反などによる再逮捕が懸念されています。

カルロス・ゴーン容疑者の今回の報酬問題は、利害関係者にどのような影響を与え、どのような問題が生じ、どのように法律に抵触する可能性があるか、考えてみましょう。

加えて、今回の事件を教訓とし、中小企業において気を付ける点についても簡単にご紹介したいと思います。

株主を欺いた!

有価証券報告書への報酬の虚偽記載は、投資家を欺いたことによる法律違反と言えます。

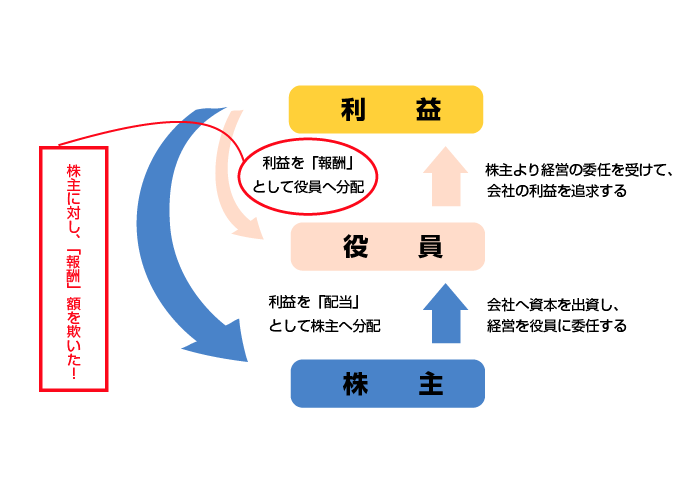

役員の報酬というものは、厳密には「会社の経費」という性格以上に、「利益の分配」という性質を持ちます。役員、又はそれらの集まりである取締役会等というものは、株主より経営を委託された組織であり、会社に利益が生じた場合に、株主への配当とは別に、会社の経営の成果に対する報酬として、利益から支出されるものです。

そのため、役員報酬額については、毎年株主総会にて承認されるのが通例です。

つまり、日産自動車のカルロス・ゴーン容疑者による有価証券報告書への報酬の虚偽記載は、会社の経営の委託を受けた役員が、その経営の成果として発生した利益の分配方法について、株主を欺いて支出したということになるのです。

投資家を裏切った行為であり、又その金額も多額であることから、今回の事件は大きな話題となりました。

税務署を欺いた!

上記のとおり、もっともニュースで注目された問題は金融商品取引法違反についてでしたが、その他、本来カルロス・ゴーン容疑者が納付すべき税金の金額について、税務署を欺いている可能性もあるのです。

会社に努めるサラリーマンの給与と同様に、会社の役員に支給される報酬は、その報酬額が大きくなればなるほど、負担すべき所得税額は大きくなります。

報酬額が虚偽記載であったということは、本来報酬額から負担すべき所得税等も、過少納付されている可能性があるということです。

実際に税務署への報酬額の申告と納税額はどのようになっていたかについては、有価証券報告書の報酬額=税務署への申告の額とは必ずしも限りませんので、ニュースの情報のみでは定かではありませんが、今後、所得税法違反が明らかになる可能性は否定できません。

税務署も、株主も、従業員も欺いた!

さらに注目すべきは、日産の会社のお金を、自身のプライベートの別荘や、親御さんへの住宅購入資金に充てていたという疑念です。

もしこれらの私的流用が本当であった場合、株主や従業員を欺いたのはもちろんですが、税金の納税漏れの可能性が生じるのはおわかりでしょうか?

本来会社のお金を、個人的支出に使用したとしたとすると、その支出したお金は、実質は当該役員への報酬(臨時的報酬のため、いわゆる賞与)とみなすことになります。

税務上、会社のお金について、通常の報酬以外で私的流用しているのが判明した場合、当該金額を「役員賞与」と認定し、当該賞与に係る所得税の納付が必要になるのです。

カルロス・ゴーン容疑者の場合、別荘や親族の住宅資金、個人的損失の会社への補填など、いわゆる「役員賞与」とみなされる金額が多額に上る可能性があるのです。

例えば)

・住宅1億円を会社のお金で建てた!

⇓

1億円の「役員賞与」と認定

・個人的な損失2億円を、会社のお金で補填した!

⇓

2億円の「役員賞与」と認定

つまり、報酬を隠した金額のみならず、当該私的流用の金額すべてに、所得税の納付漏れが生じる懸念があるのです。これらの金額を合わせると、想像以上の脱税事件になるかもしれません。

仮に、税務署に報酬を隠していた金額が50億円、別荘や損失補てんなどに会社のお金を充てた金額も50億円とすると、合わせて100億円となり、所得税の納付漏れは、45億近くになる計算となります。

中小企業においても注意して!

今回の日産自動車の事件は、日本の中小企業、又は今後新たに起業する事業者にとっても、大きな教訓につながる点があります。

有価証券報告書については、上場企業などでない限り作成することはないため、中小企業においてはあまり関係のない内容です。しかし、株主総会などで決定した役員報酬額と異なる金額を役員に支給していた場合は、有価証券報告書の虚偽記載と同様、中小企業における役員による株主への欺きとなるでしょう。

さらに、中小企業においても大きな問題となりがちなのが、会社のお金の私的流用です。

会社のお金を社長が個人的に流用してしまうなどの問題は、大企業というよりも、逆に中小企業、家族経営の会社などで発生してしまいがちな問題と言えます。

家族経営の会社や、同族会社などの中小企業の方が、大会社よりお金に関する監視の目や、コンプライアンスが不十分であることがその理由です。

会社を発展、拡大させていくことで大事なことの1つは、小さな会社であって、社長と株主が同一の組織であったとしても、あくまでも社長個人のお金と会社のお金は別のものであるという意識を強く持つことです。

例えばいくら会社の業績がよく、資金が潤沢であったとしても、そのお金を社長や役員が遊興費などに流用してしまうことが経常化してしまうと、投資すべき重要なビジネスチャンスがあった場合であっても、利益に対して会社の資金が不自然に少ないという現象が生じているため、試算表や決算書などの会社の数字が不自然なものとなってしまい、金融機関からの評価を大きく下げることにつながり、円滑な融資取引が困難となってしまいます。

さらに、私的流用について税務署のチェックを受けると、当該金額について前述の「役員賞与」の認定を受けてしまい、多額の追徴税額が発生してしまいます。私的流用の場合、当該資金についてはすでに使用済みの場合が多く、すでに存在しない資金に税金が課されることになり、納税資金の確保が困難となってしまうケースも懸念されるのです。

個人事業者については、利益=個人の利益となるため、その余剰資金の使い方は自由と言えますが、特に個人事業者から法人成りしたばかりの会社の社長などは、個人事業時代の名残で、会社のお金=社長のお金と勘違いしてしまうケースが非常に多いです。

今回の日産自動車カルロス・ゴーン事件を教訓として、十分に注意をして頂きたいです。

執筆者プロフィール:

ドリームゲートアドバイザー 加賀谷豪(税理士、ファイナンシャルプランナー)

株式会社ピクシス 代表取締役/税理士法人アクシオン 代表社員

1981年 北海道札幌市生まれ

同志社大学卒業後、税理士事務所業界経験12年の内、起業者の税務顧問をメインとして携わる中で、より起業支援に特化した研修、勉強会などのサービス提供を目的として、平成26年に株式会社ピクシスを設立。マーケティング戦略・ネット集客に係るプランニングにより、売上のビジョンを明確化するという目的と、それによる充実した事業計画を作成活用することで、融資対策につながるご提案を目的とした起業者向け勉強会を継続的に行っている。平成28年に税理士登録とともに、税理士法人アクシオンを設立

この著者の記事を見る

- 2024年11月2日 年末調整の令和6年改正事項と、近年の間違えやすい主な留意点

- 2024年8月29日 インボイス制度の「8割控除」「2割特例」って?特例期間はいつまで?税理士が解説

- 2024年7月19日 ~定額減税の落とし穴~経営者は気を付けないと年末調整が大変に!?

- 2023年12月31日 インボイス登録した年の確定申告を税理士が解説

- 2023年11月9日 【インボイス対応】領収書の内訳記載方法を分かりやすく税理士が解説~税込価額からの税抜価額の内訳計算など~

- 2023年9月12日 インボイス登録が必要な業種、不要な業種

- 2023年7月13日 インボイス適用間近!10月までにインボイス発行事業主がやることリスト

- 2023年2月7日 【税理士が解説】個人事業主が気を付けるべき、2023年確定申告の変更点

- 2022年11月21日 インボイス制度で利用できる補助金や導入スケジュールを紹介

- 2022年7月12日 税理士が解説・インボイス制度で個人事業主が特に注意すべき3つのこと